こんにちは、Chiritsumoです

アーリーリタイア するためには資金がいくら必要か?また、その資金をどのように使って行けばいいのか・・・というのは、常に気になってしまうものです。そこで、その不安を払拭するため一年毎のライフプランを考えながら資金の推移を検証していきます

【今回のシミュレーション】

リタイア資金:4000万

リタイア年齢:45歳

今回は、そんな話です

前提条件

まずは、シミュレーションを行う上での前提条件です。

リタイアスタート年齢:45歳 リタイア資産:4000万円

性別:男 家族形態:独身 住居:持ち家(ローンなし) 車・バイク:有り 寿命:90歳 健康寿命:75歳

【年金】 60歳まで国民年金を納付する 年金受給開始年齢:70歳 年金受給金額:152万円 【失業保険】 リタイア一年目の税金/健康保険費用は失業保険から補填し、資産影響は無いとする

寿命設定は将来の女性の寿命を設定していますので、約5歳長めに設定しています

年金受給開始年齢は将来後ろ倒しになると考えていますので、5年開始時期遅らせています

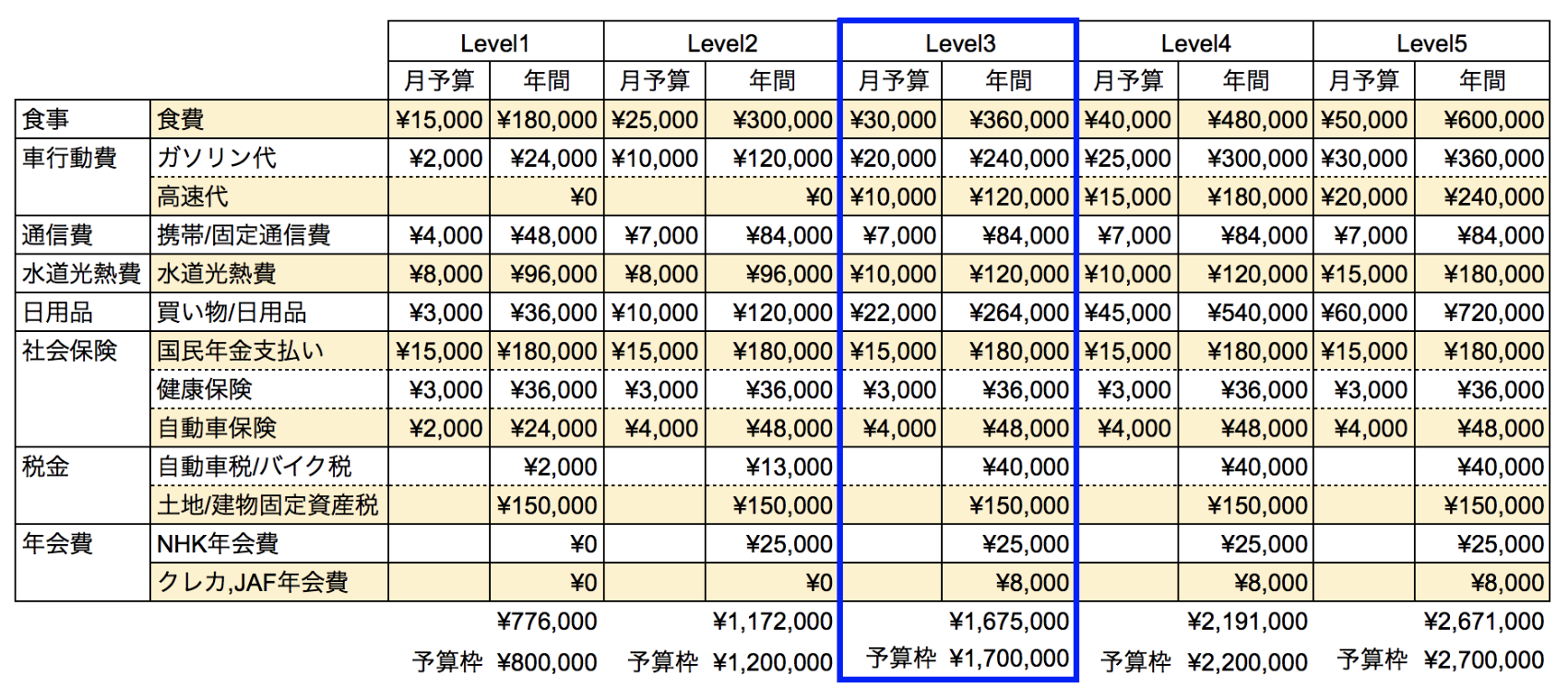

生活レベルの設定

次に、どのような生活レベルを設定するかというお話です。

私は毎年かかる基本生活費と、数年毎に発生する耐久家財費を分けて考えています。

また、それぞれに支出レベルを設定して、その組み合わせでアーリーリタイア に必要な総資金額を決めようと考えています。

例えば、普段の生活は質素にして、その分家財費を多く確保することで、『こだわりの物に囲まれて生きていく』とか、メリハリのある計画を考える上で有効になると思っています

今回のシミュレーションでは話を簡単にするため、生活費と耐久家財費は同じレベルの組合せで検証していきます

基本生活費

自分が想定している生活費は150万/年です。

これを中心(LEVEL3)に約50万円毎にレベル分けをしています。

大体50万/年違うと余裕度が1段階変わるというのが自分の感じ方です。

この生活費に国民年金納付金額:約20万/年が加わった金額が年間の基本生活費となります

耐久家財費

耐久家財費ですが、車・家電買い換え、家補修費に加えて医療費を含めています

LEVEL3でTOTAL金額としては2800万円です

シミュレーション

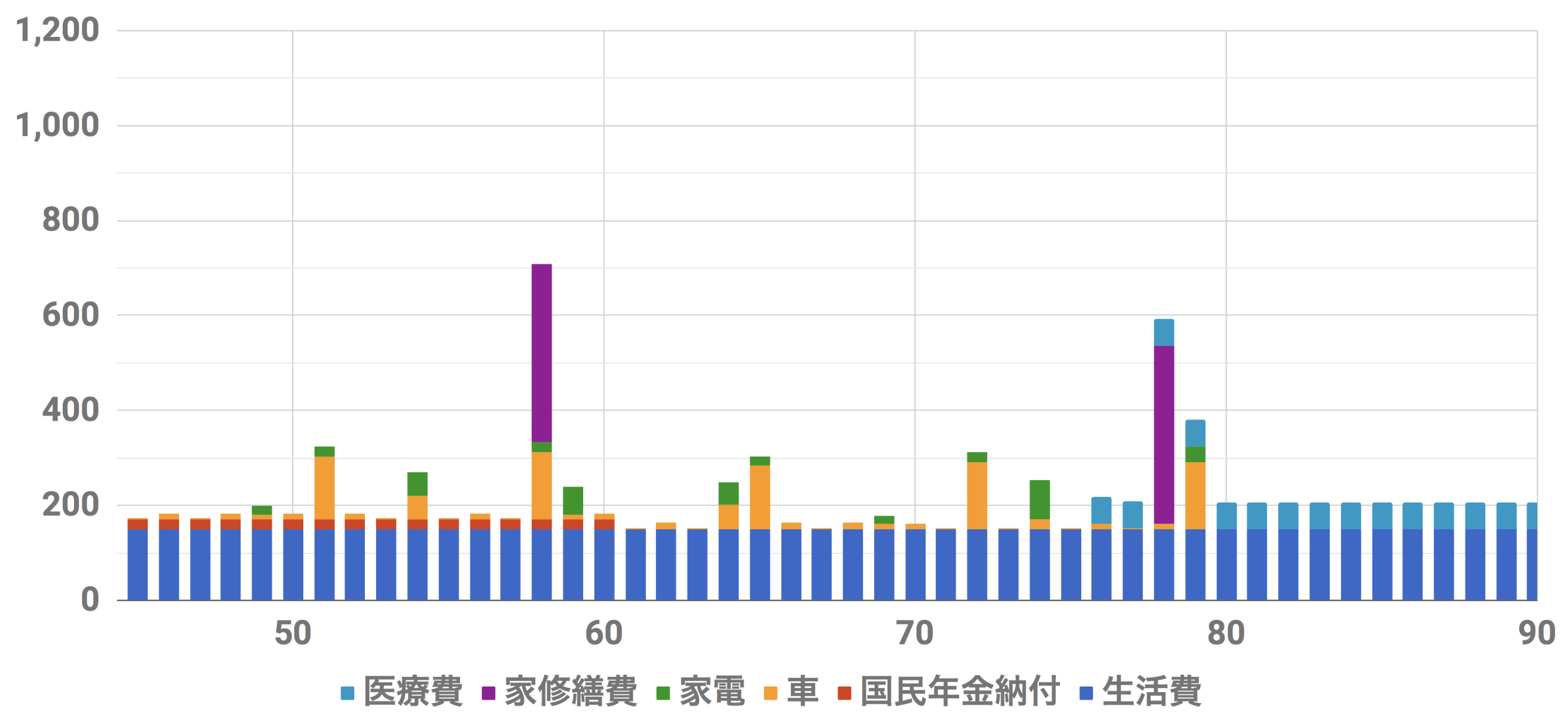

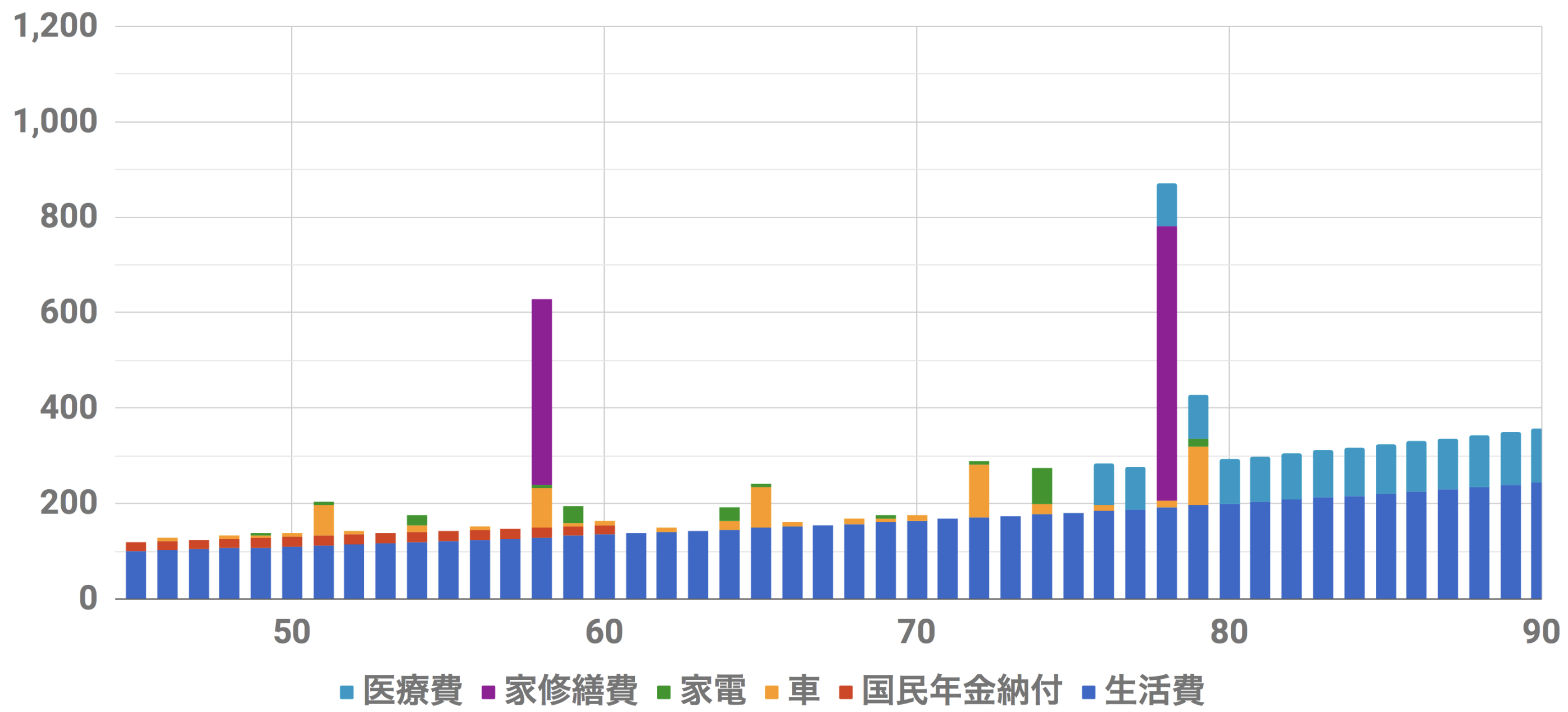

支出、収入、そして資産推移のシミュレーション結果です。

グラフ作成はGoogle spreadsheetで作成しています。

横軸が年齢、縦軸が金額(万円)です

シミュレーション(インフレ率0%)

シミュレーション(インフレ率0%,安全資産運用,150万/年)

安全資産運用:4000万 安全資産運用率:0.05% インフレ率:0% 生活LEVEL:LEVEL3(150万/年)

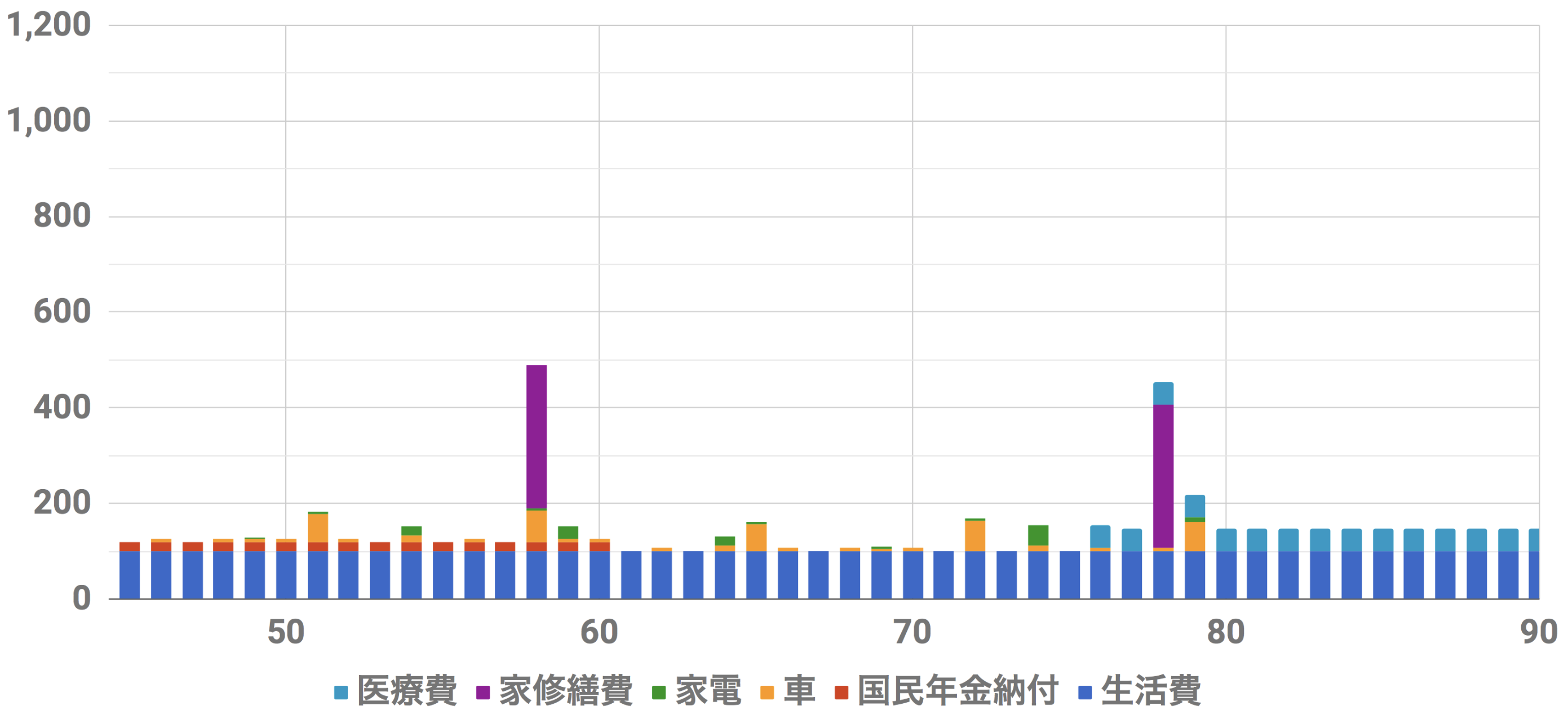

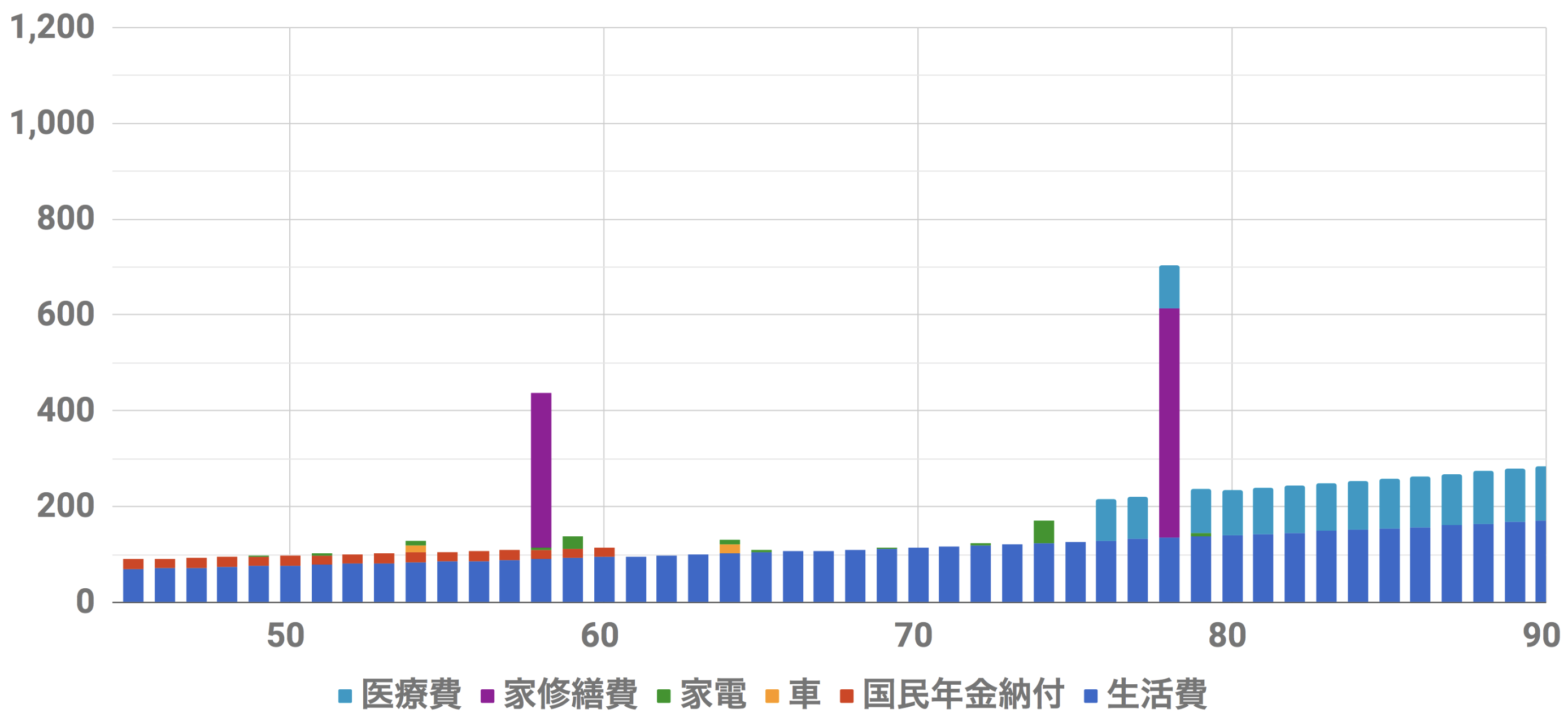

【支出推移】

・75歳から90歳にかけて医療費を取り崩すとしています

・20年毎に家の補修費を計上しています

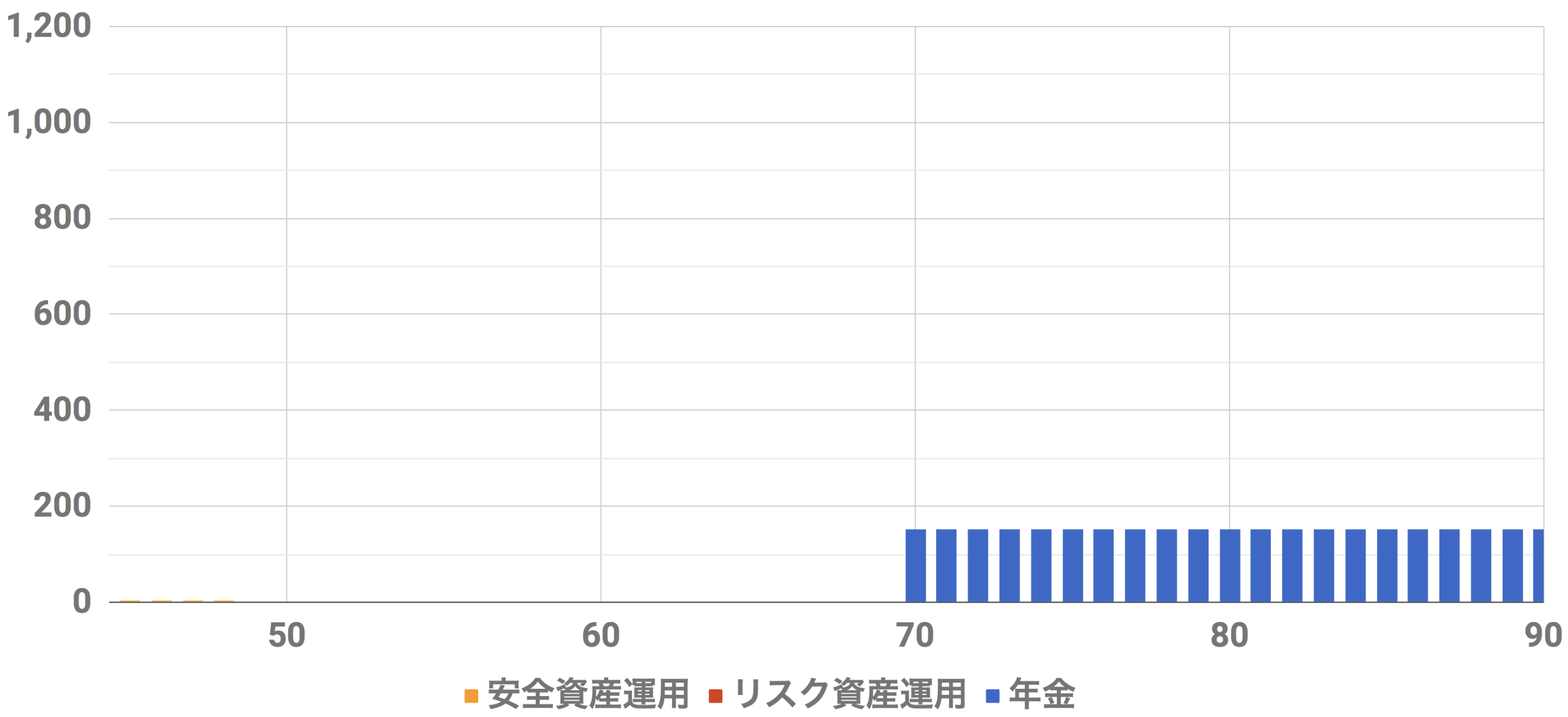

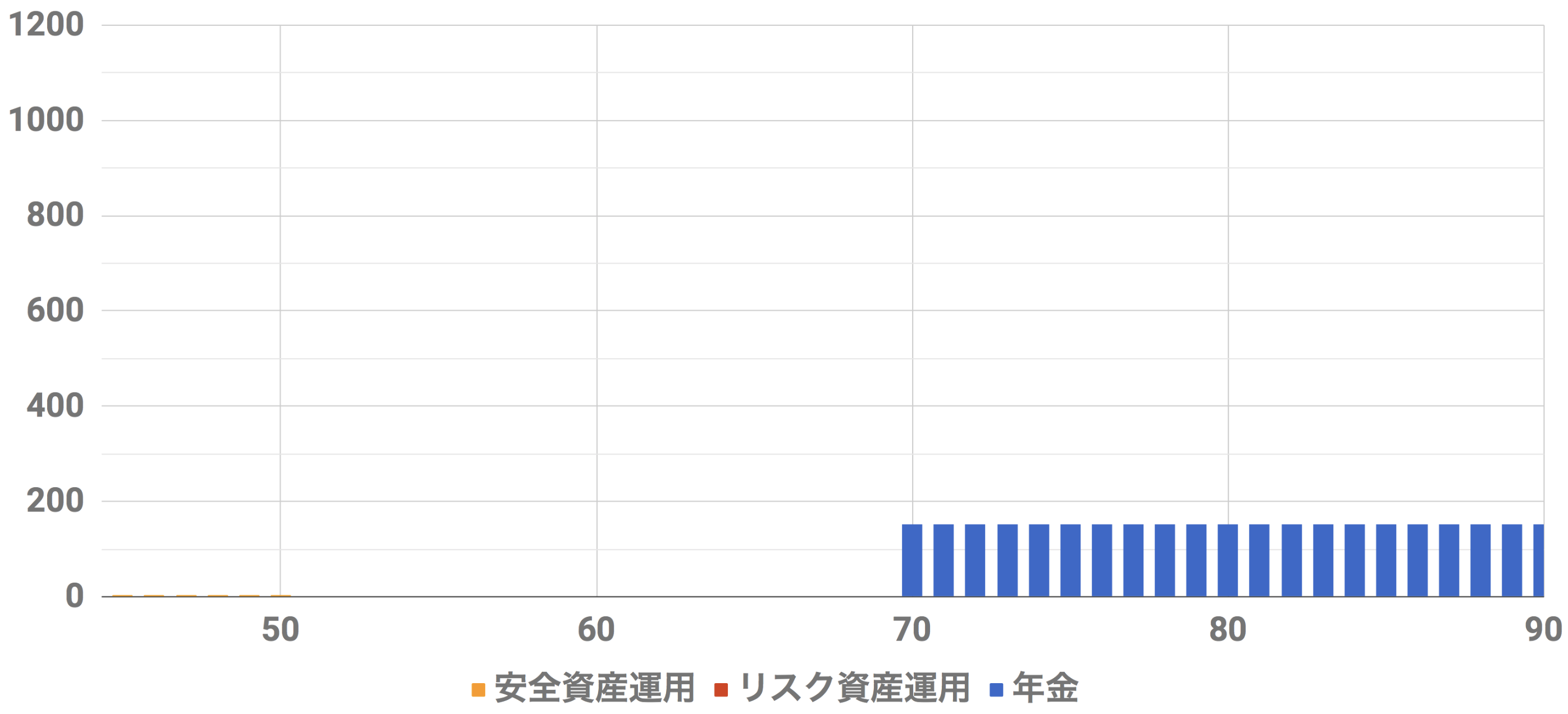

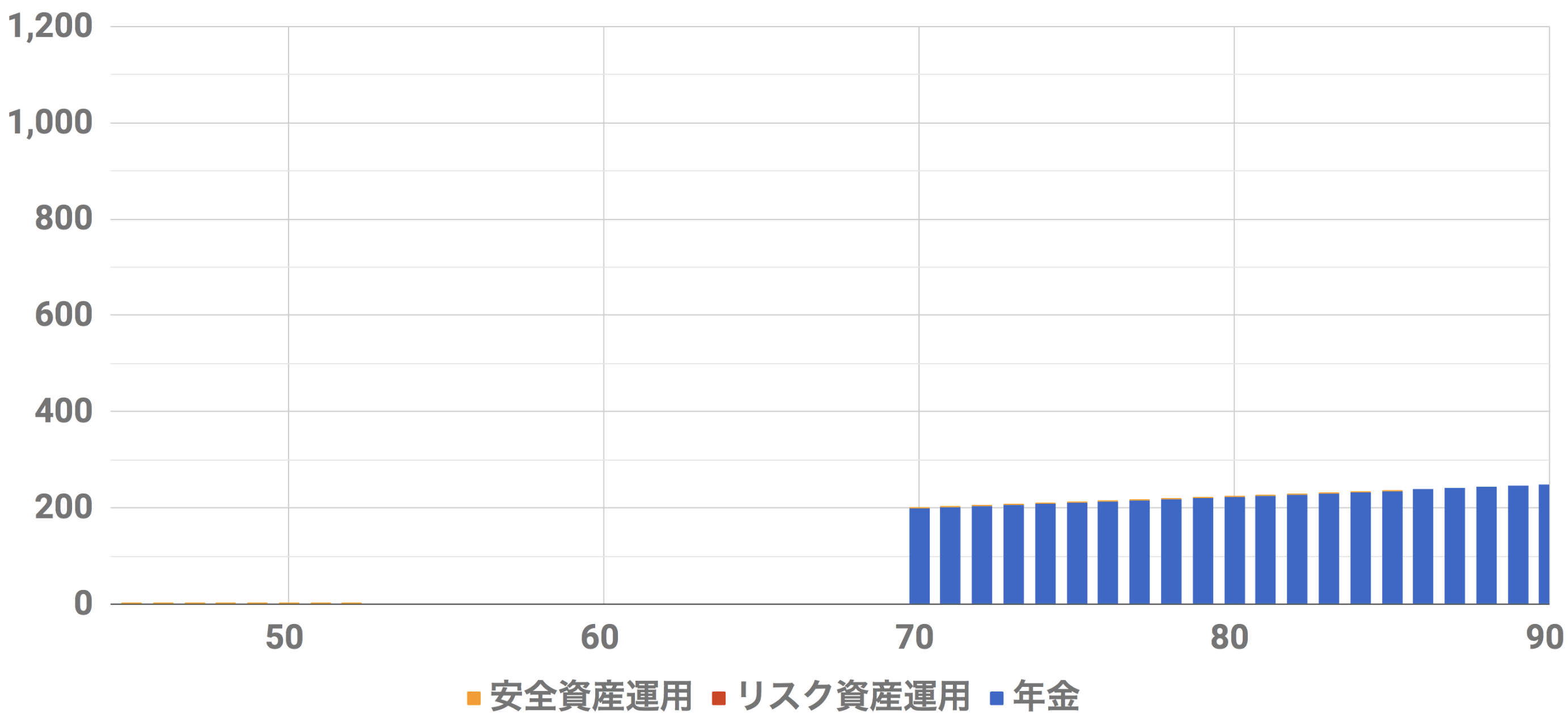

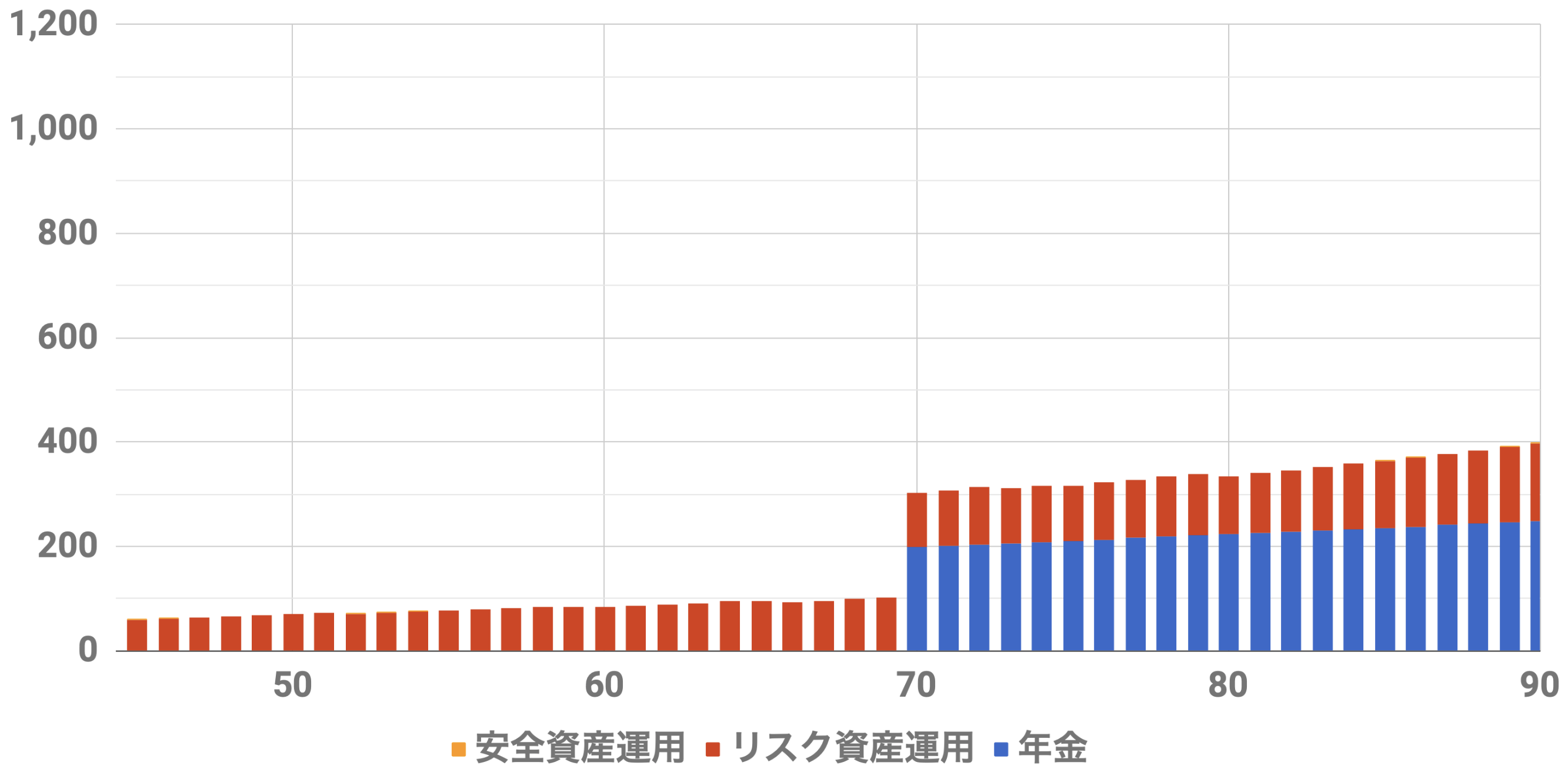

【収入推移】

年金受給までほとんど収入がありません

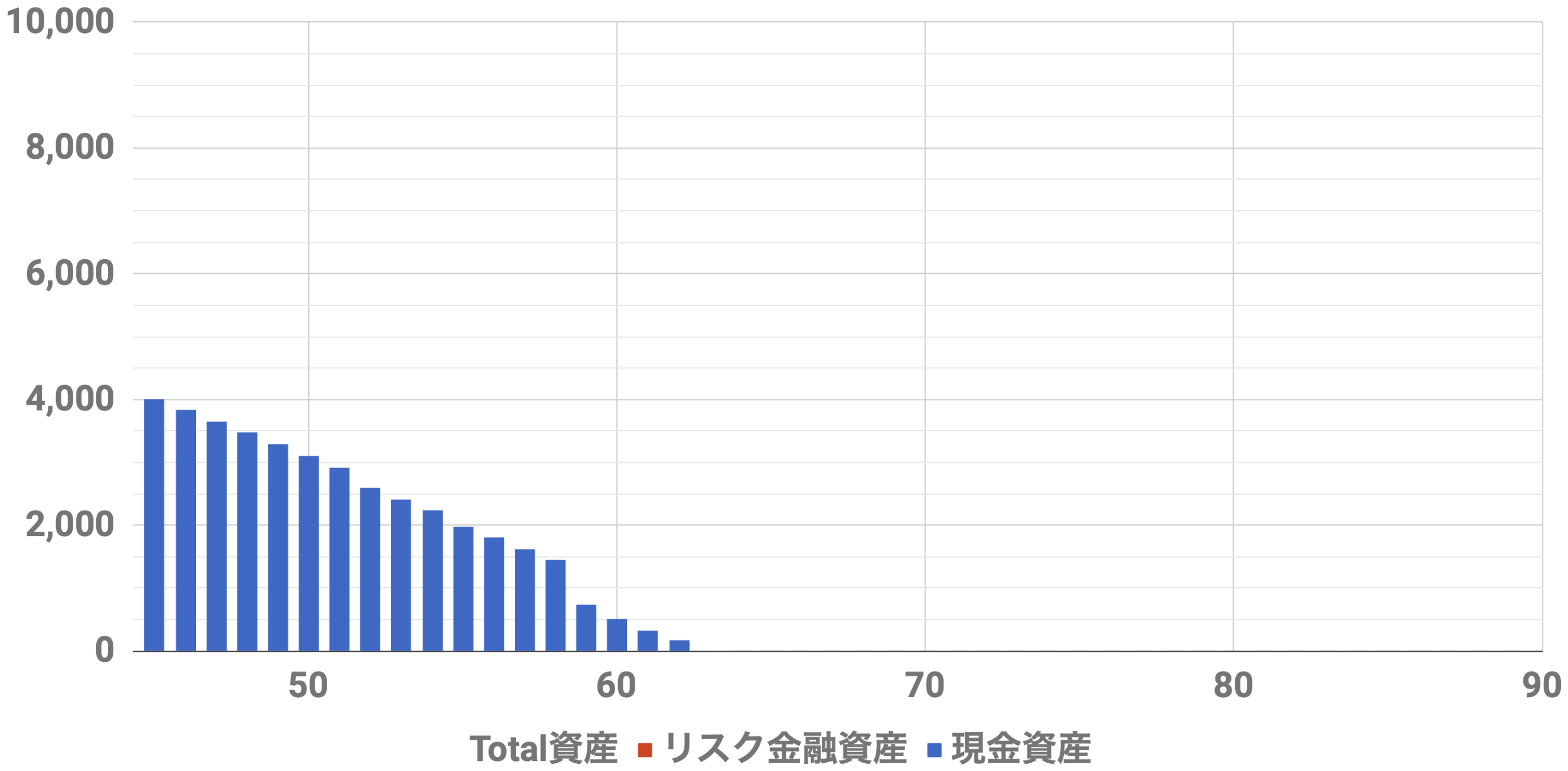

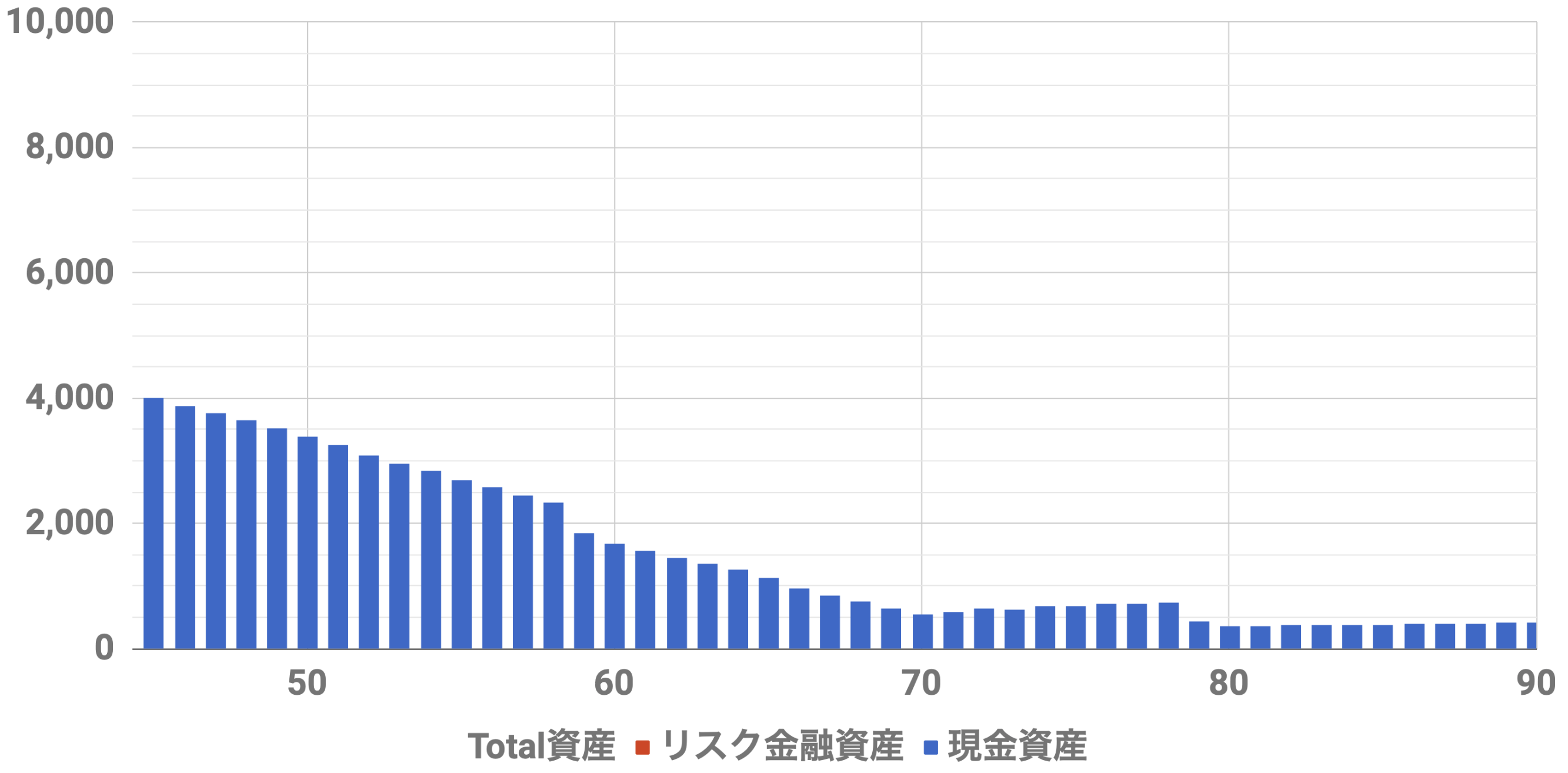

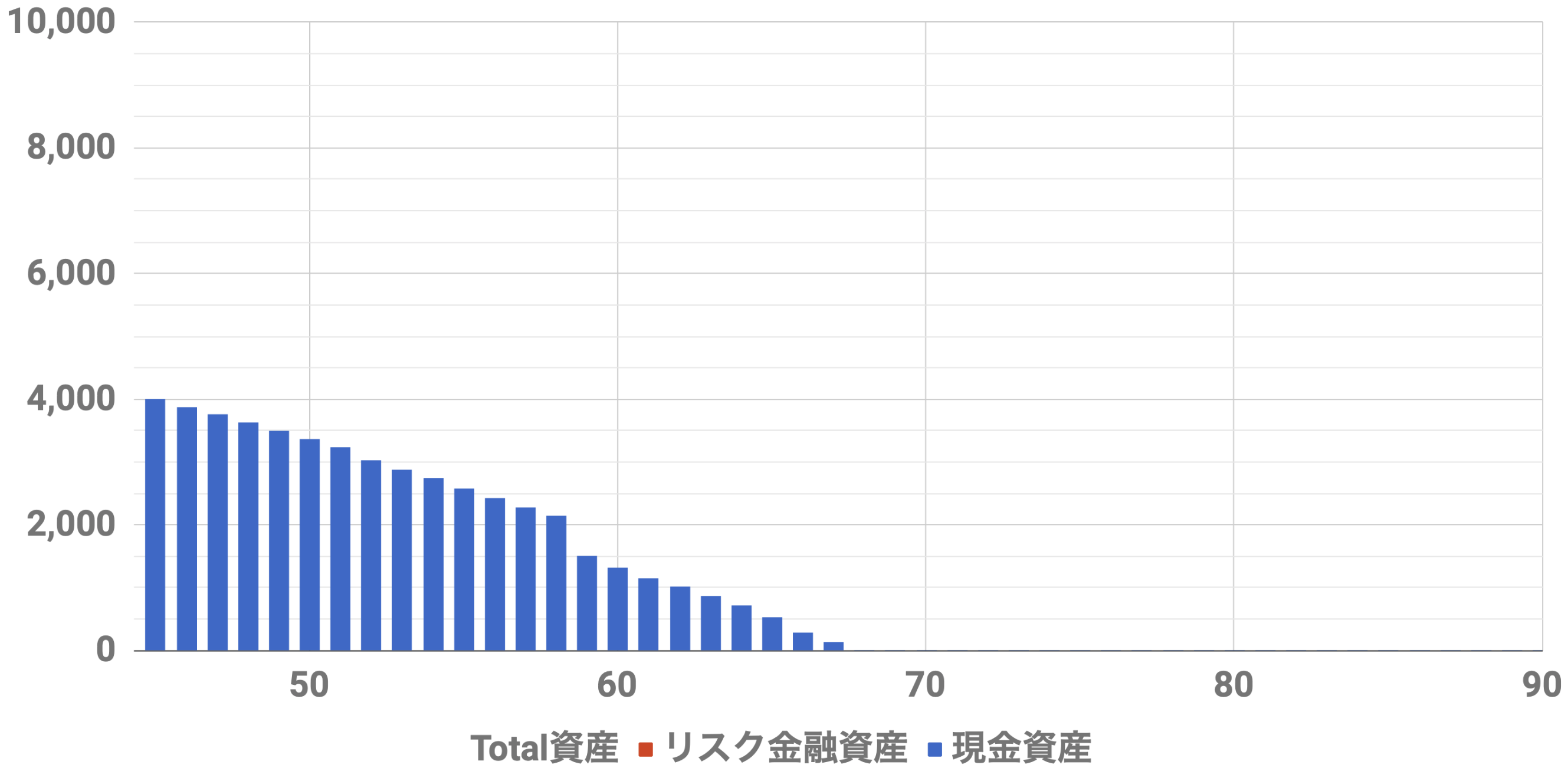

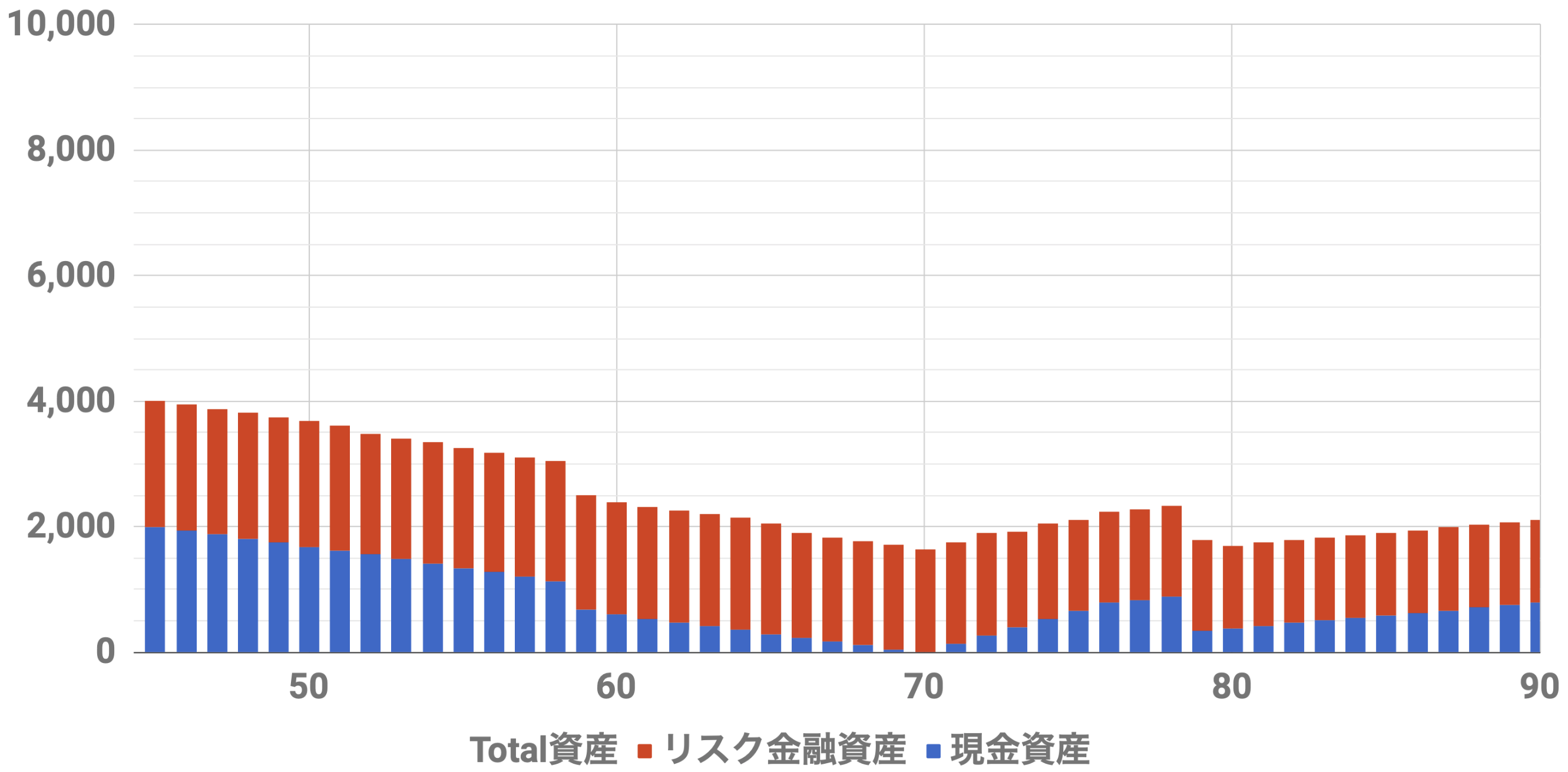

【資産推移】

わずか63歳で資金が底をついてしまいました・・・。

シミュレーション(インフレ率0%,安全資産運用,100万/年)

生活費LEVEL3では資金が底をついてしまったので、LEVEL2でシミュレーションをしてみます

安全資産運用:4000万 安全資産運用率:0.05% インフレ率:0% 生活LEVEL:LEVEL2(100万/年)

【支出推移】

支出が抑えられています

【収入推移】

収入はほとんど変化ありません

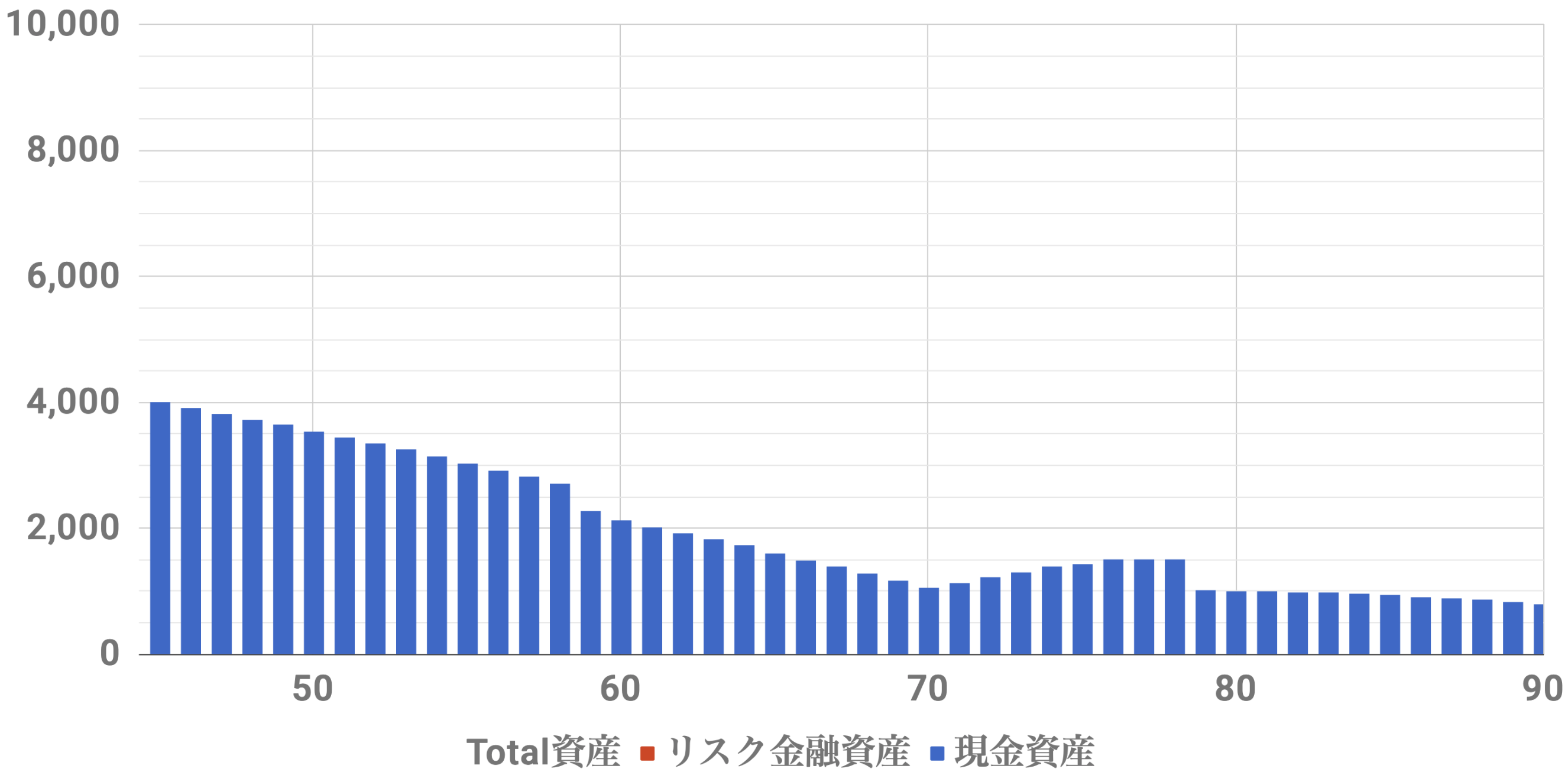

【資産推移】

LEVEL2の生活体質であれば、ギリギリではありますが90歳まで資金はもちそうです

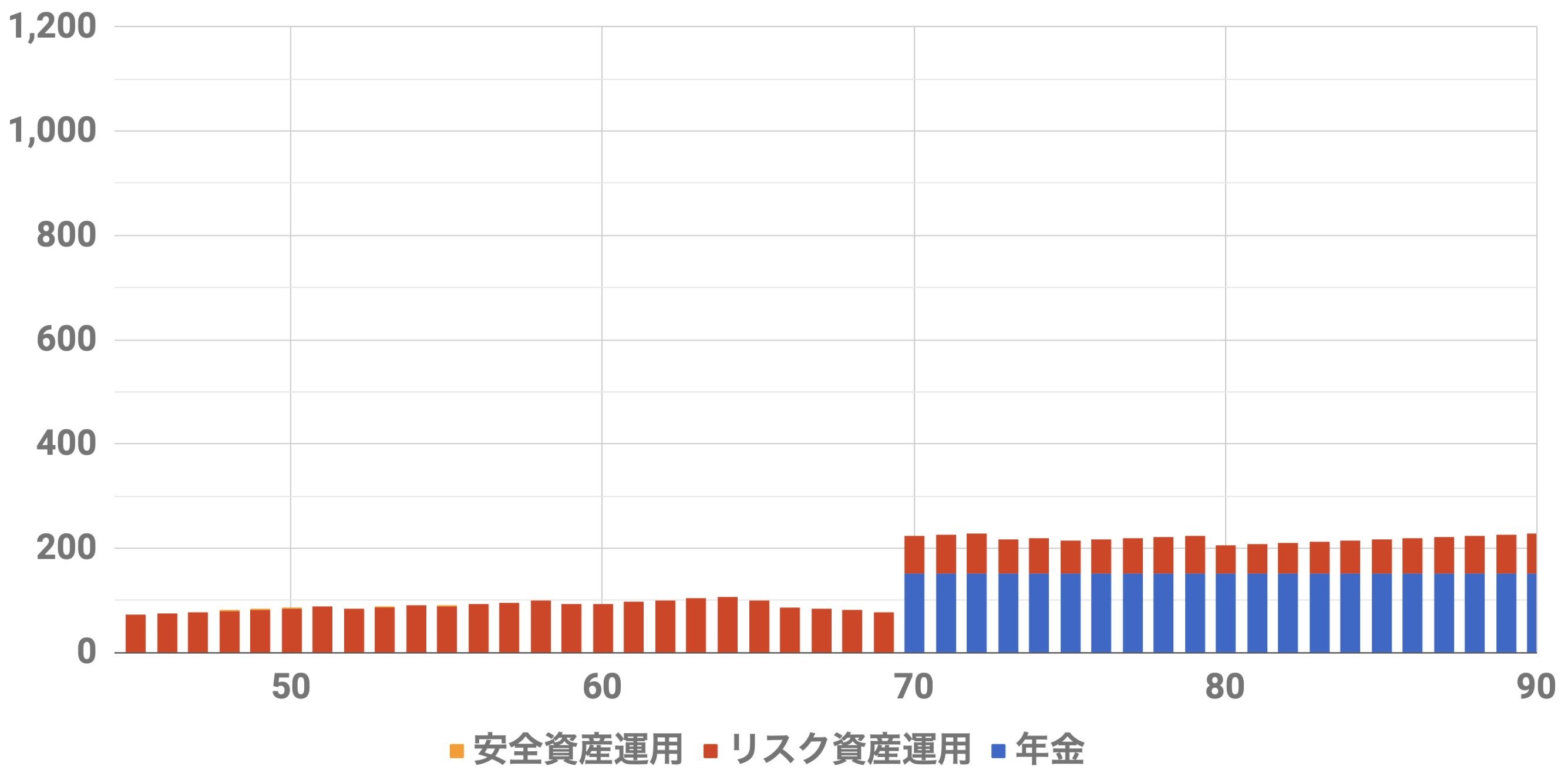

シミュレーション(インフレ率0%,リスク資産運用,150万/年)

リスク資産運用を行なった場合に、150万/年の生活は可能なのでしょうか

安全資金:2000万 リスク資金:2000万 安全資産運用率:0.05% リスク資産運用率:3.6% 配当金増配率:3.5% 生活LEVEL:LEVEL3(150万/年)

【支出推移】

【収入推移】

リスク資産運用による収入増加が期待できます

【資産推移】

なんとか90歳まで持ちましたが、リスク資産運用率、配当金増配率が共に3%を超えていますので、リスク高めの運用が必要だと思います

現実的には少し厳しいかなという印象です

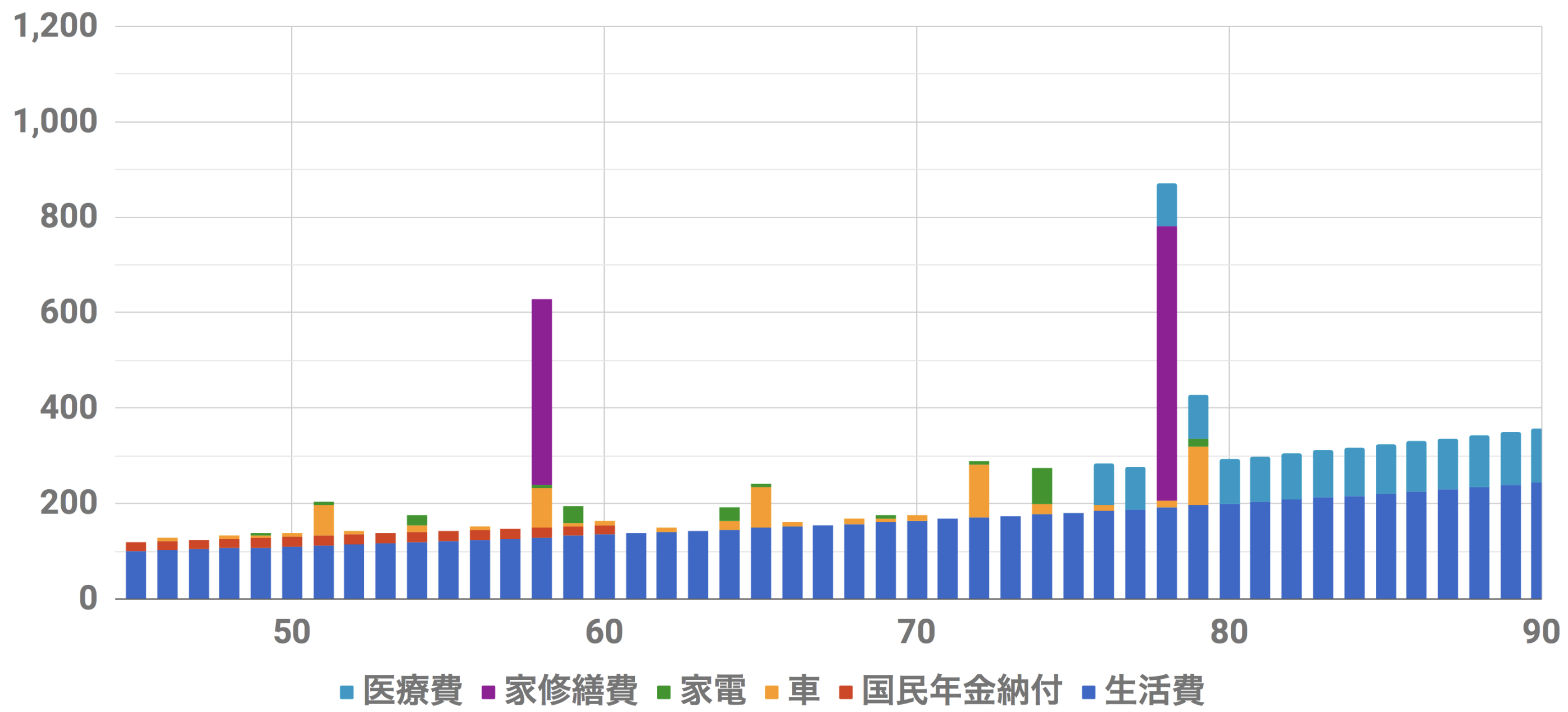

シミュレーション(インフレ率2%)

次は、インフレを考慮して資産シミュレーションをしてみます

インフレ率は日銀が目標と掲げている2%とします

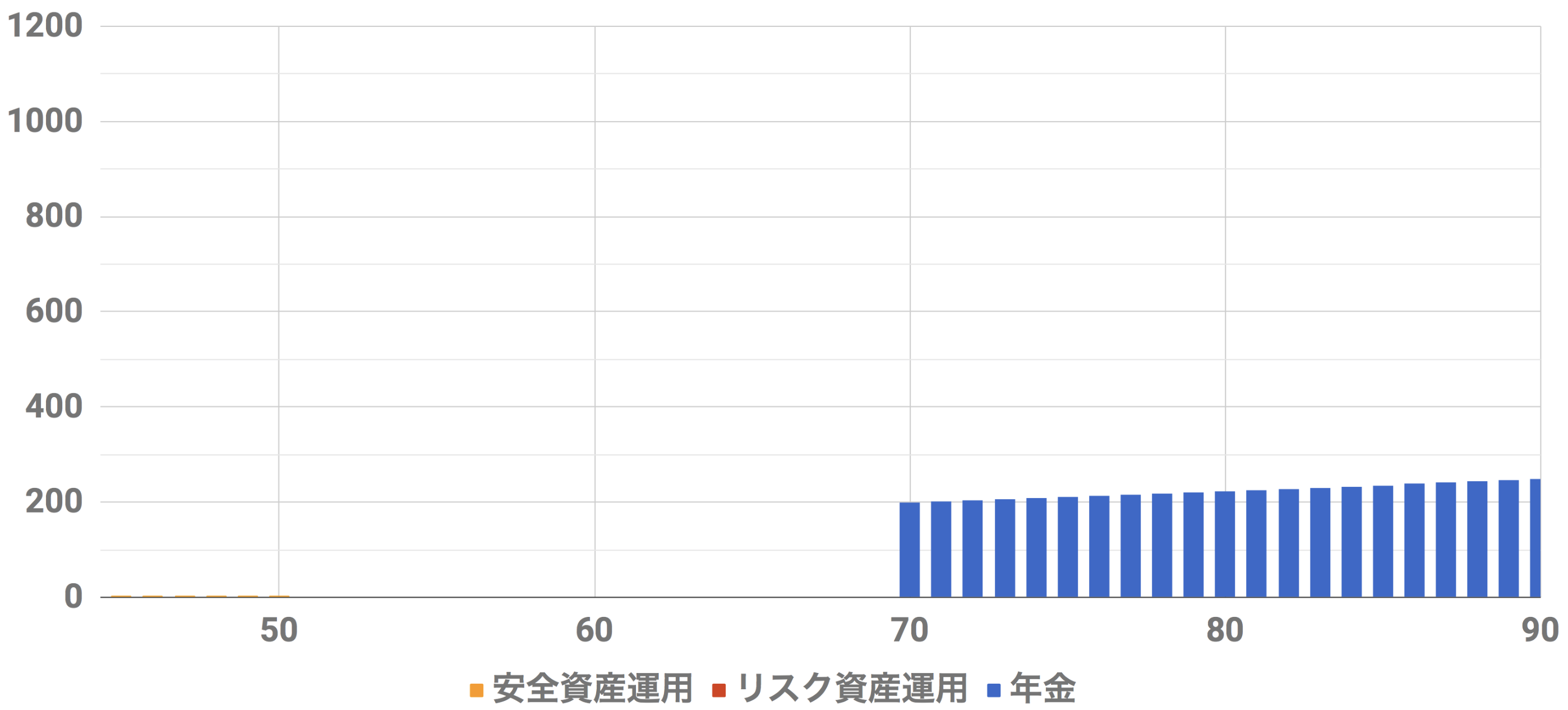

シミュレーション(インフレ率2%,安全資産運用,100万/年)

安全資産運用:4000万 安全資産運用率:0.05% インフレ率:2% マクロ経済スライド:0.9% 生活LEVEL:LEVEL2(100万/年)

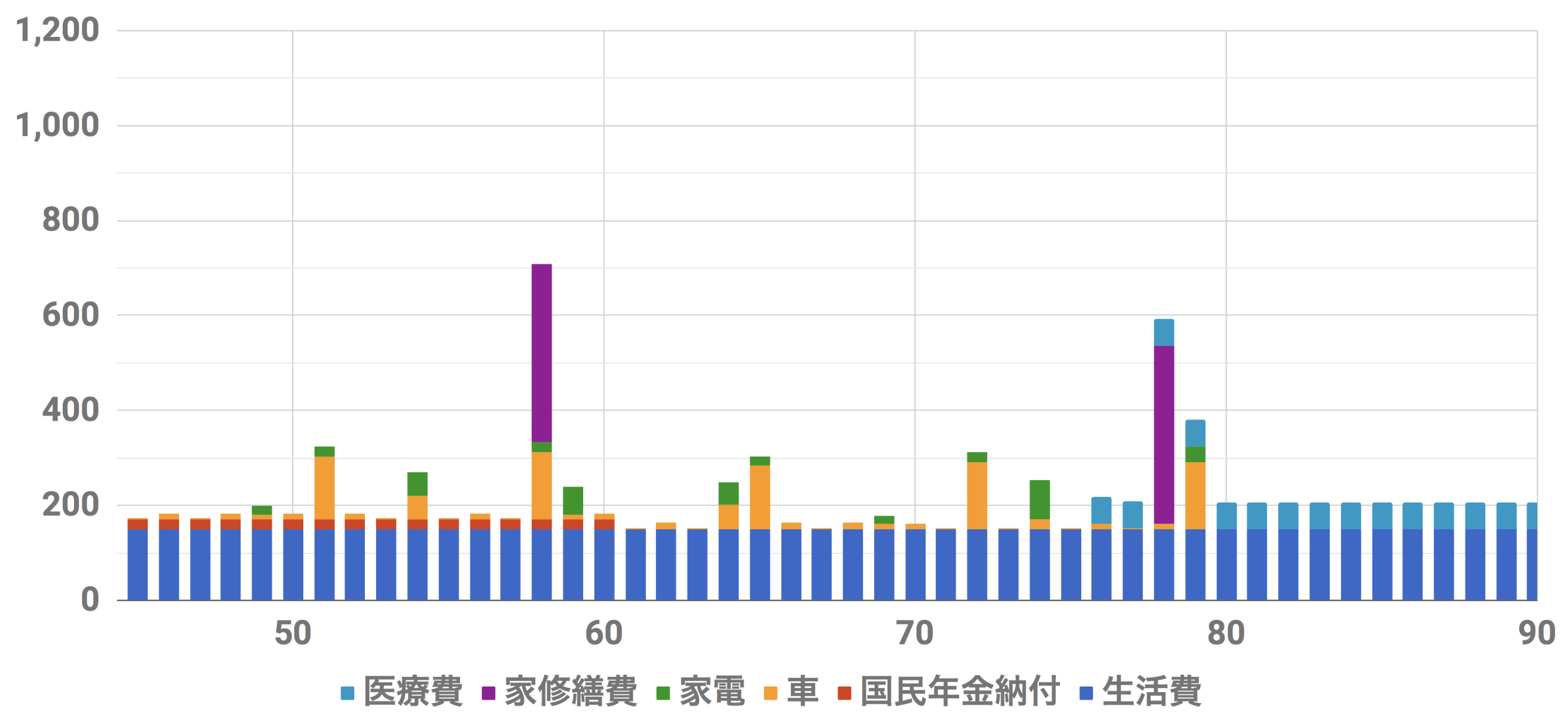

【支出推移】

インフレを設定すると生活費がグングン上がっていきますね

【収入推移】

年金もインフレに連動して増えていきますが、マクロ経済スライドでその上昇率は抑えられています

【資産推移】

インフレを考慮しない時には90歳までもっていた資産も、年金受給年齢前の68歳で力尽きました

シミュレーション(インフレ率2%,安全資産運用,70万/年)

インフレ率2%ではLEVEL2の生活では破綻しましたので、LEVEL1で試算してみます

安全資産運用:4000万 安全資産運用率:0.05% インフレ率:2% マクロ経済スライド:0.9% 生活LEVEL:LEVEL1(70万/年)

【支出推移】

生活費を抑えた分だけ支出が減っています

【収入推移】

収入の方は大きな変化無しです

【資産推移】

支出を抑えたことで、90歳でも資産はもちそうです

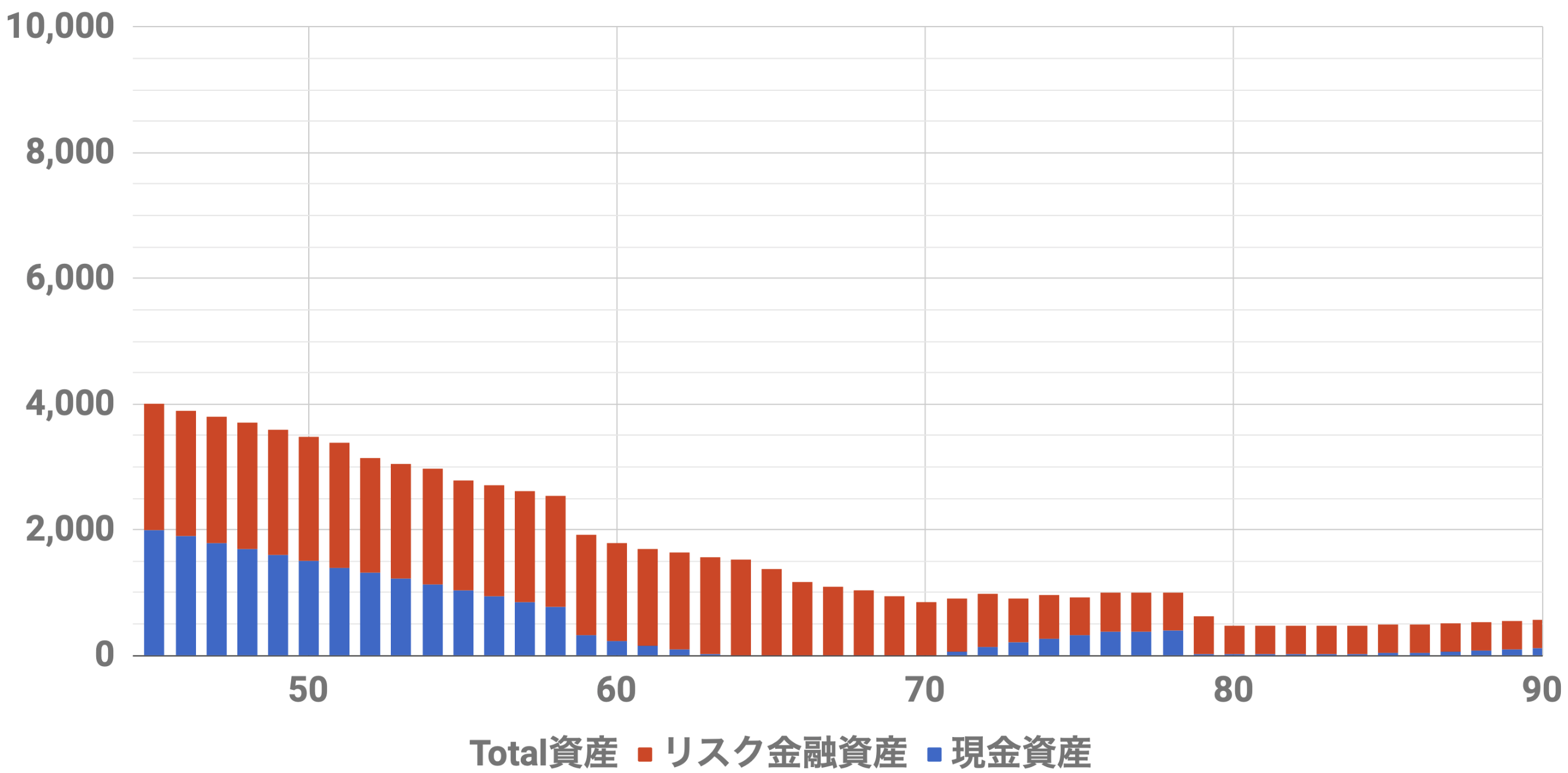

シミュレーション(インフレ率2%,リスク資産運用,100万/年)

できれば生活LEVELを下げずにリタイアしたいので、リスク資産運用(ここでは株)によって収入を得る場合の資産シミュレーションを行ってみます

安全資金:2000万 リスク資金:2000万 安全資産運用率:0.05% リスク資産運用率:3% 配当金増配率:3% インフレ率:2% マクロ経済スライド:0.9% 生活LEVEL:LEVEL2(100万/年)

【支出推移】

【収入推移】

配当金によって収入が大幅に増えています。

また、ポイントとしては、連続増配株による運用を行うことで、リタイア後に追加投資しない場合でも配当金収入が増えていっています。

【資産推移】

リスク資産運用を行うことでインフレ率2%に打ち勝って100万/年の生活を維持できそうです

リスク資産なので市場状況によっては、逆に大ダメージが起こる場合も考えられますが、配当金重視の銘柄をBuy&Holdする戦略であれば評価額に一喜一憂することなく着実に収入確保できる可能性があります

まとめ

アーリーリタイア 資金:4000万、リタイア年齢:45歳で資金シミュレーションを行いました。

【インフレ率0%】

100万/年の生活費でリタイア可能

150万/年の生活費+リスク資産運用(配当利率3.6%,連続増配率3.5%)でリタイア可能

【インフレ率2%】

70万/年の生活費でリタイア可能

100万/年の生活費+リスク資産運用(配当利率3%,連続増配率3%)でリタイア可能

この年齢・資産の場合、目標とする150万/年は少し厳しそうです

さらなる節約体質を身につけて100万/年であれば、なんとかなるかなというレベルです

少しアルバイトをするようなセミリタイアが現実的かもです

それでは、また。

Chiritsumo

投資、リタイアは自己責任で!

コメント