こんにちは、Chiritsumoです

アーリーリタイア するためには資金がいくら必要か?

また、その資金をどのように使って行けばいいのか・・・

というのは、常に気になってしまうものです。

そこで、その不安を払拭するため一年毎のライフプランを考えながら資金の推移を検証していきます

【今回のシミュレーション】

リタイア資金:6000万

リタイア年齢:55歳

今回は、そんな話です

前提条件

まずは、シミュレーションを行う上での前提条件です。

リタイアスタート年齢:55歳 リタイア資産:6000万円

性別:男 家族形態:独身 住居:持ち家(ローンなし) 車・バイク:有り 寿命:90歳 健康寿命:75歳

【年金】 60歳まで国民年金を納付する 年金受給開始年齢:70歳 年金受給金額:191万円 【失業保険】 リタイア一年目の税金/健康保険費用は失業保険から補填し、資産影響は無いとする

寿命設定は将来の女性の寿命を設定していますので、約5歳長めに設定しています

年金受給開始年齢は将来後ろ倒しになると考えていますので、5年開始時期遅らせています

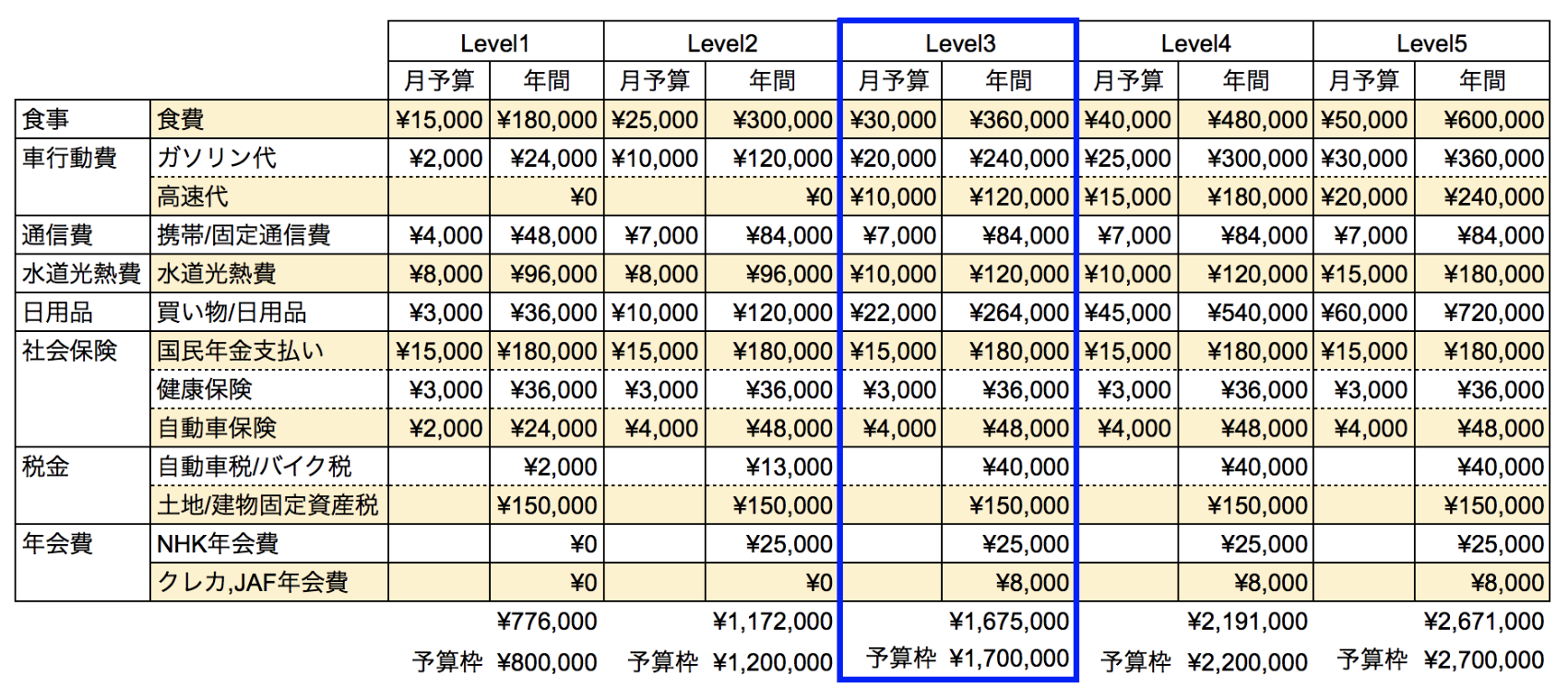

生活レベルの設定

次に、どのような生活レベルを設定するかというお話です。

私は毎年かかる基本生活費と、数年毎に発生する耐久家財費を分けて考えています。

また、それぞれに支出レベルを設定して、その組み合わせでアーリーリタイア に必要な総資金額を決めようと考えています。

例えば、普段の生活は質素にして、その分家財費を多く確保することで、『こだわりの物に囲まれて生きていく』とか、メリハリのある計画を考える上で有効になると思っています

今回のシミュレーションでは話を簡単にするため、生活費と耐久家財費は同じレベルの組合せで検証していきます

基本生活費

自分が想定している生活費は150万/年です。

これを中心(LEVEL3)に約50万円毎にレベル分けをしています。

大体50万/年違うと余裕度が1段階変わるというのが自分の感じ方です。

この生活費に国民年金納付金額:約20万/年が加わった金額が年間の基本生活費となります

耐久家財費

耐久家財費ですが、車・家電買い換え、家補修費に加えて医療費を含めています

LEVEL3でTOTAL金額としては2800万円です

シミュレーション

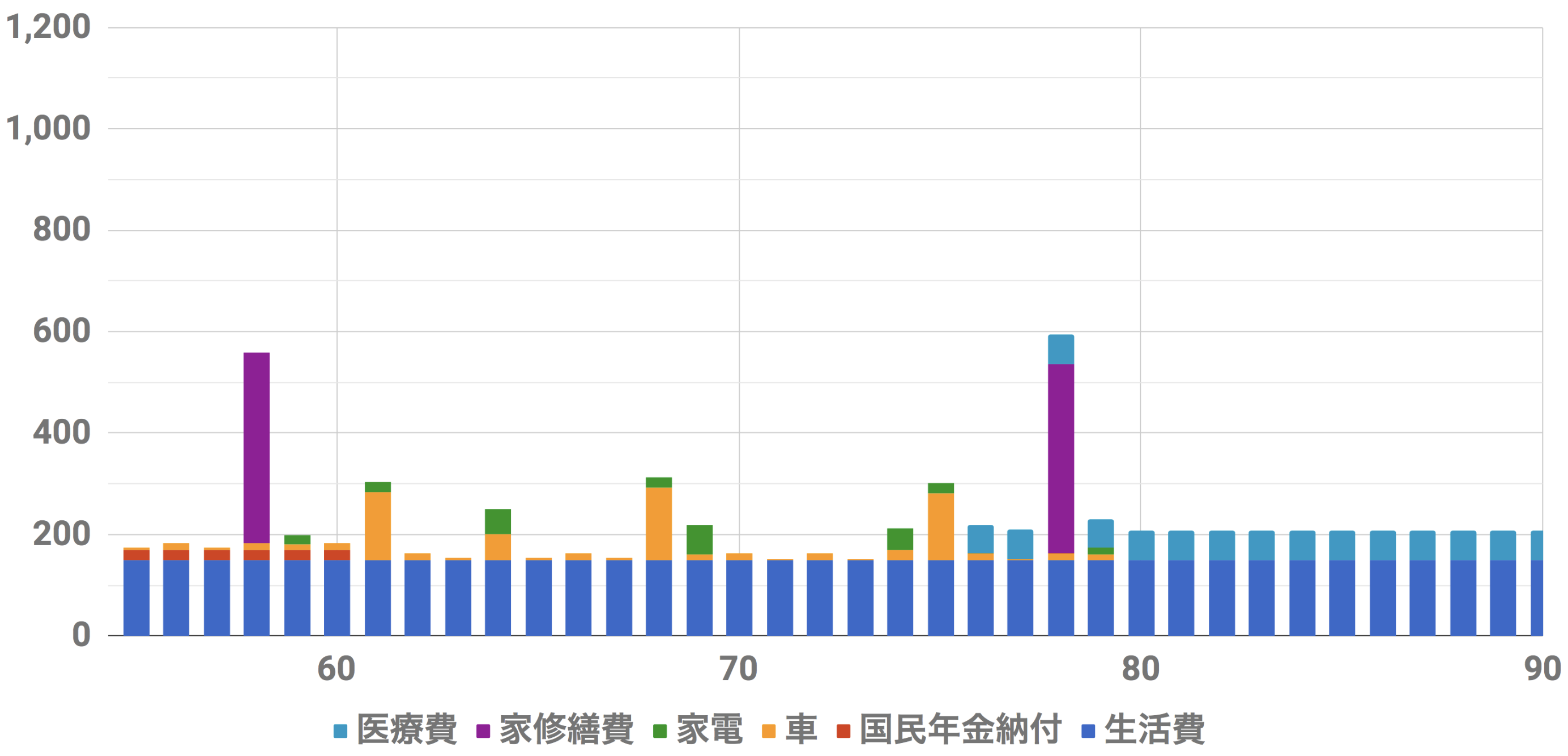

支出、収入、そして資産推移のシミュレーション結果です。

グラフ作成はGoogle spreadsheetで作成しています。

横軸が年齢、縦軸が金額(万円)です

シミュレーション(インフレ率0%)

シミュレーション(インフレ率0%,安全資産運用,150万/年)

安全資産運用:6000万 安全資産運用率:0.05% インフレ率:0% 生活LEVEL:LEVEL3(150万/年)

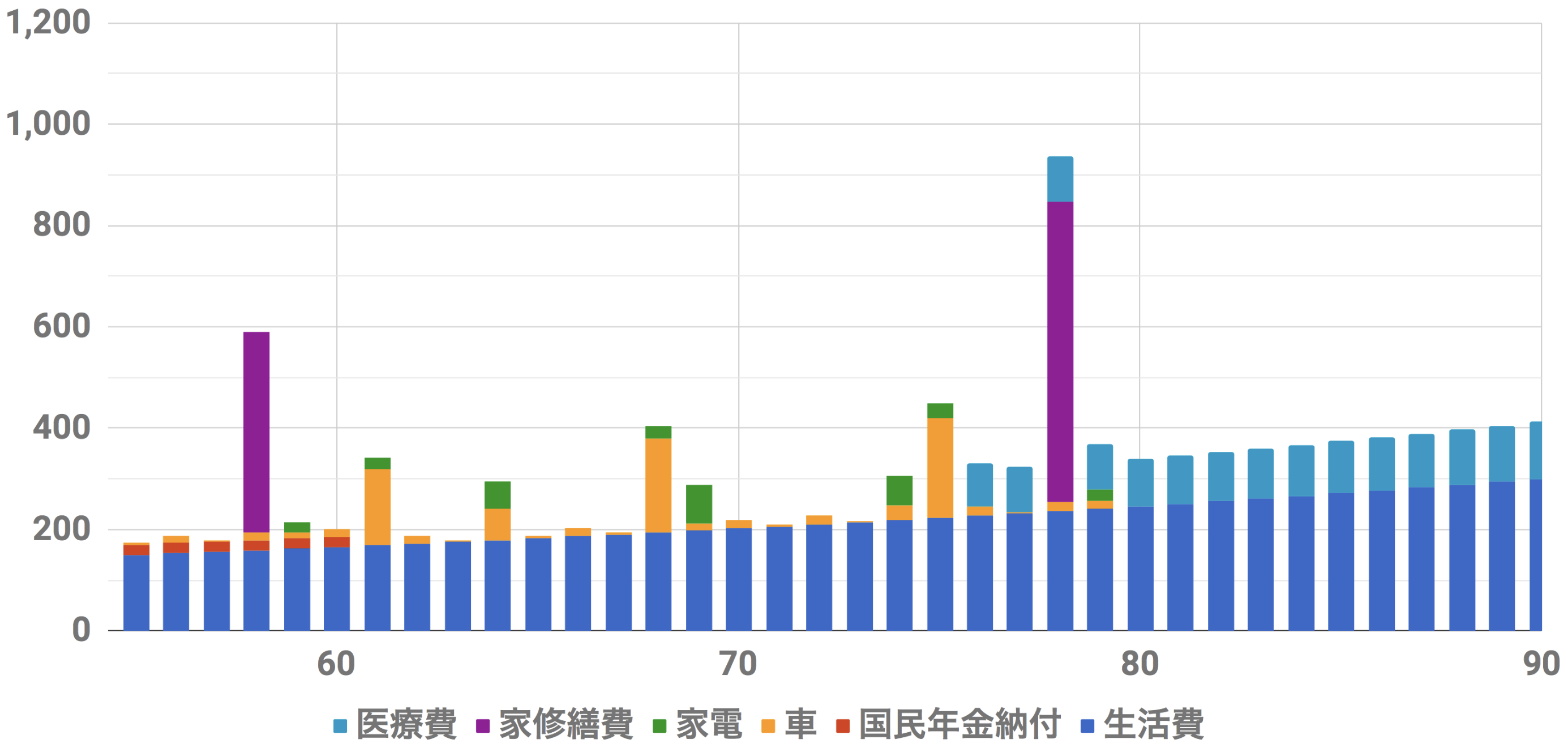

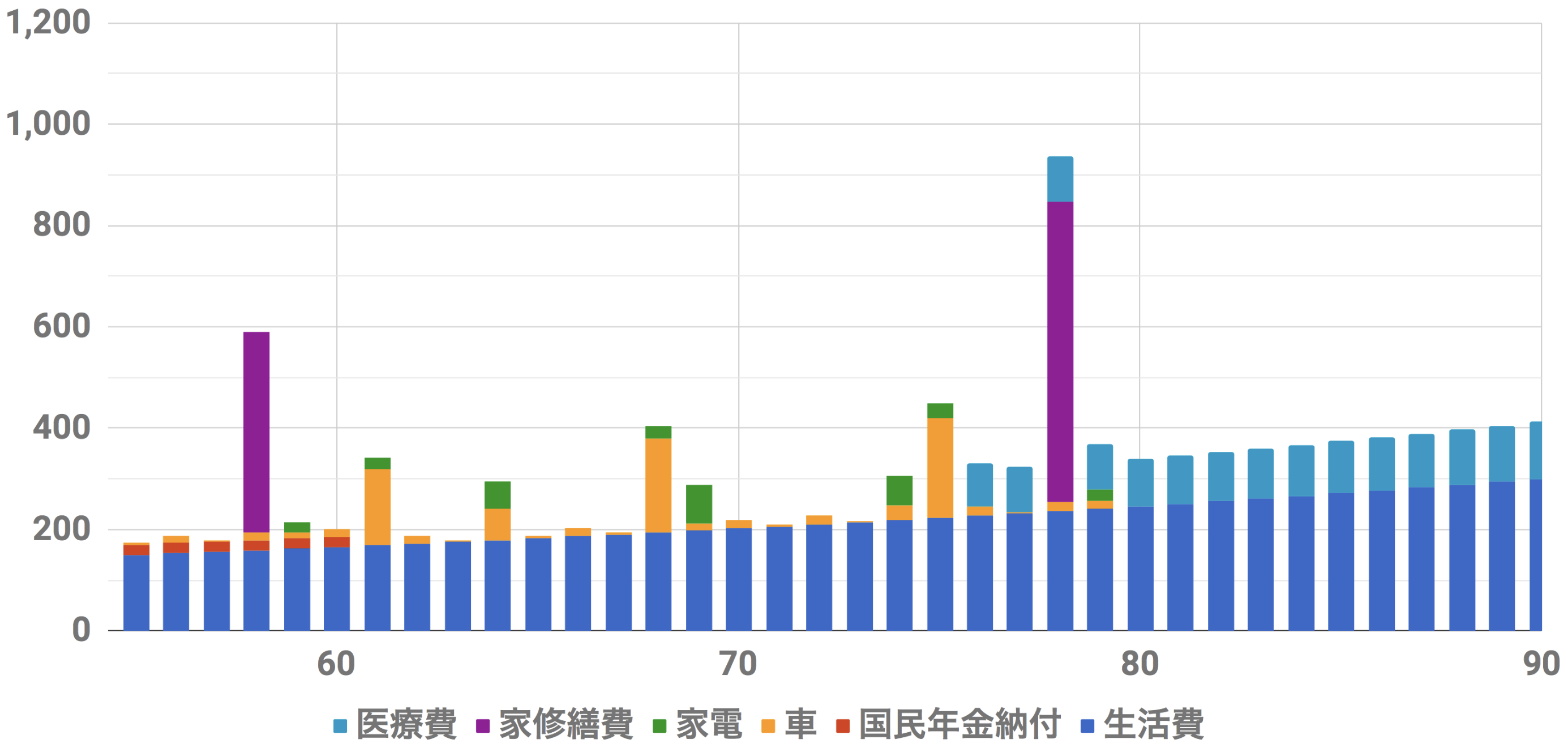

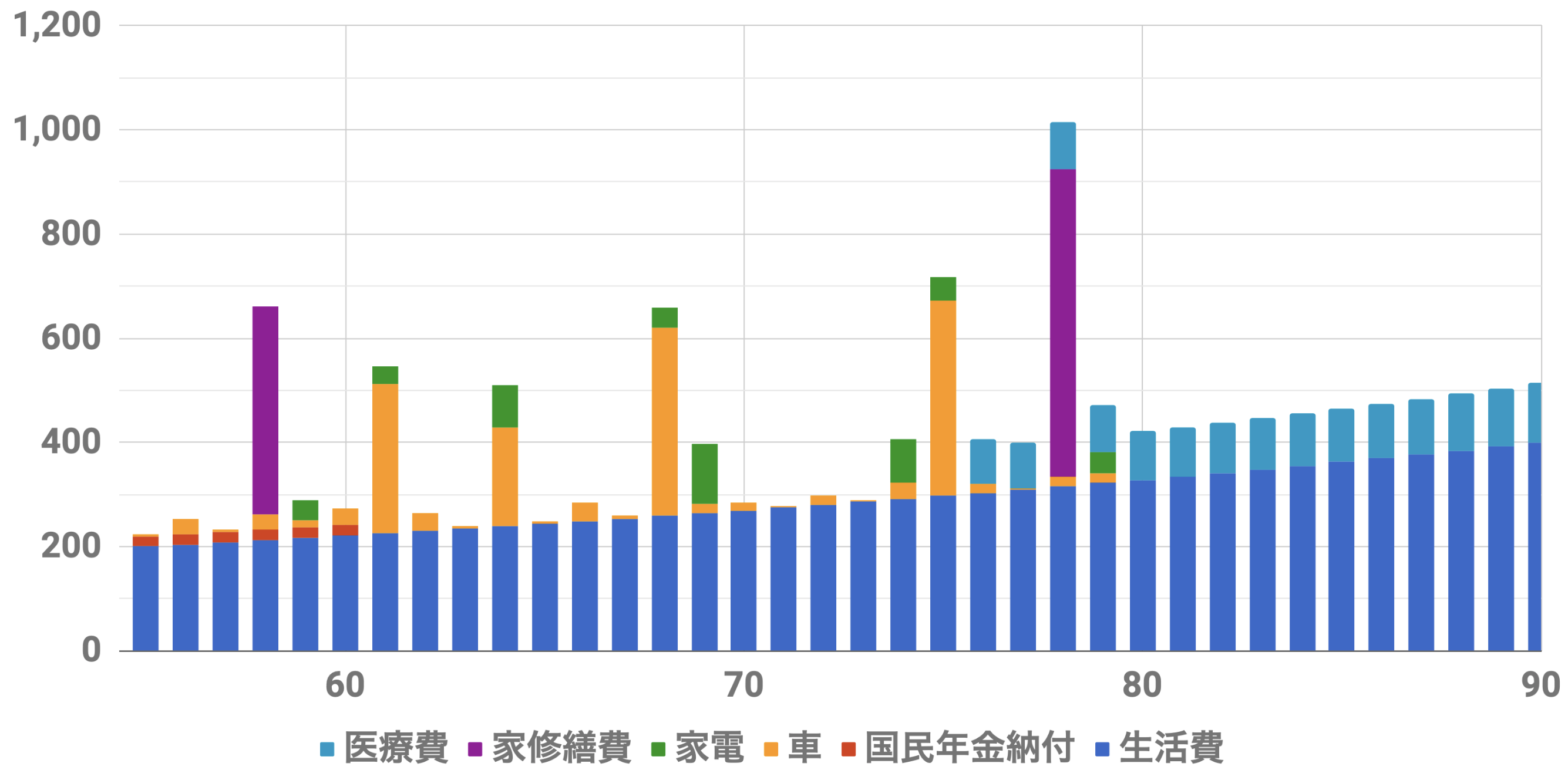

【支出推移】

・75歳から90歳にかけて医療費を取り崩すとしています

・20年毎に家の補修費を計上しています

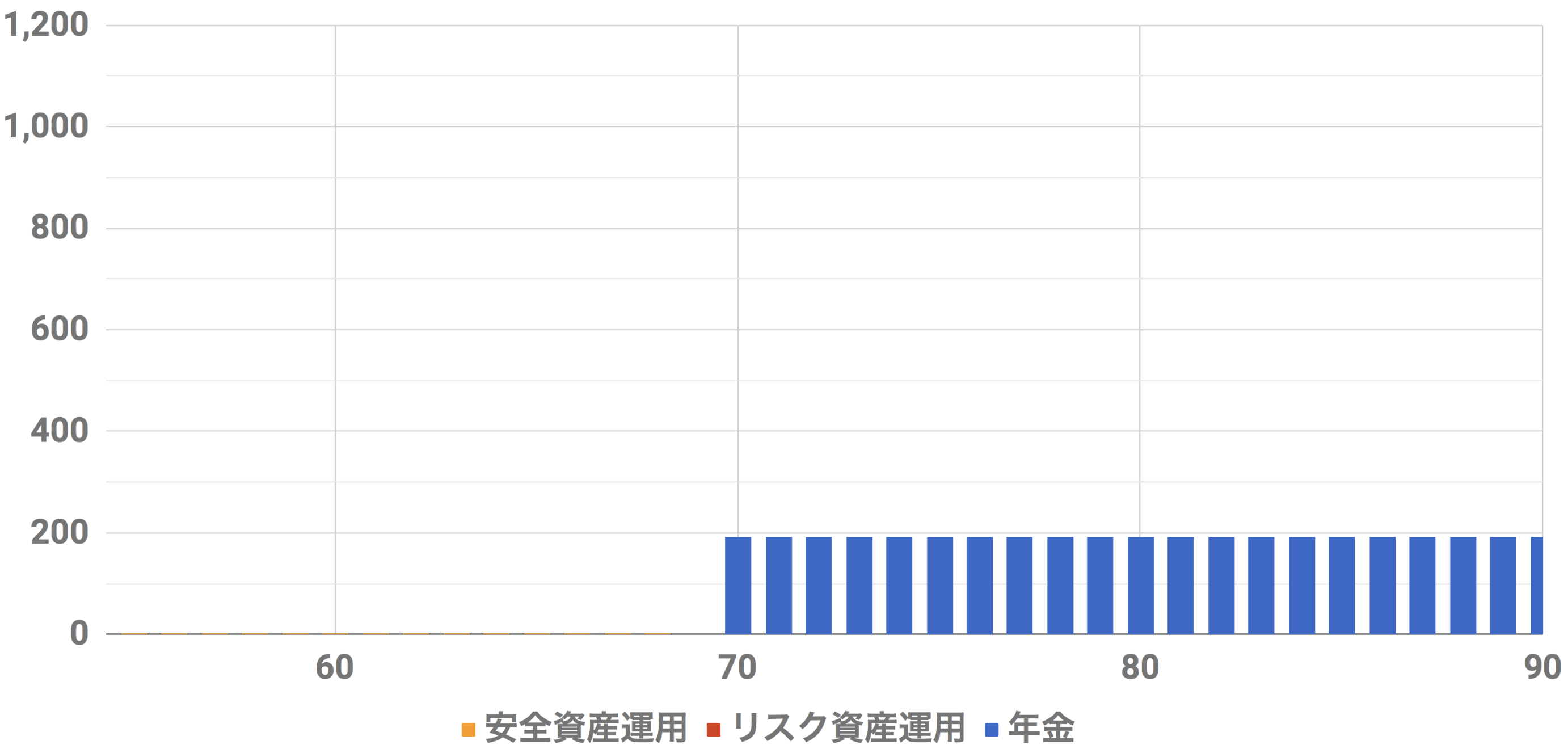

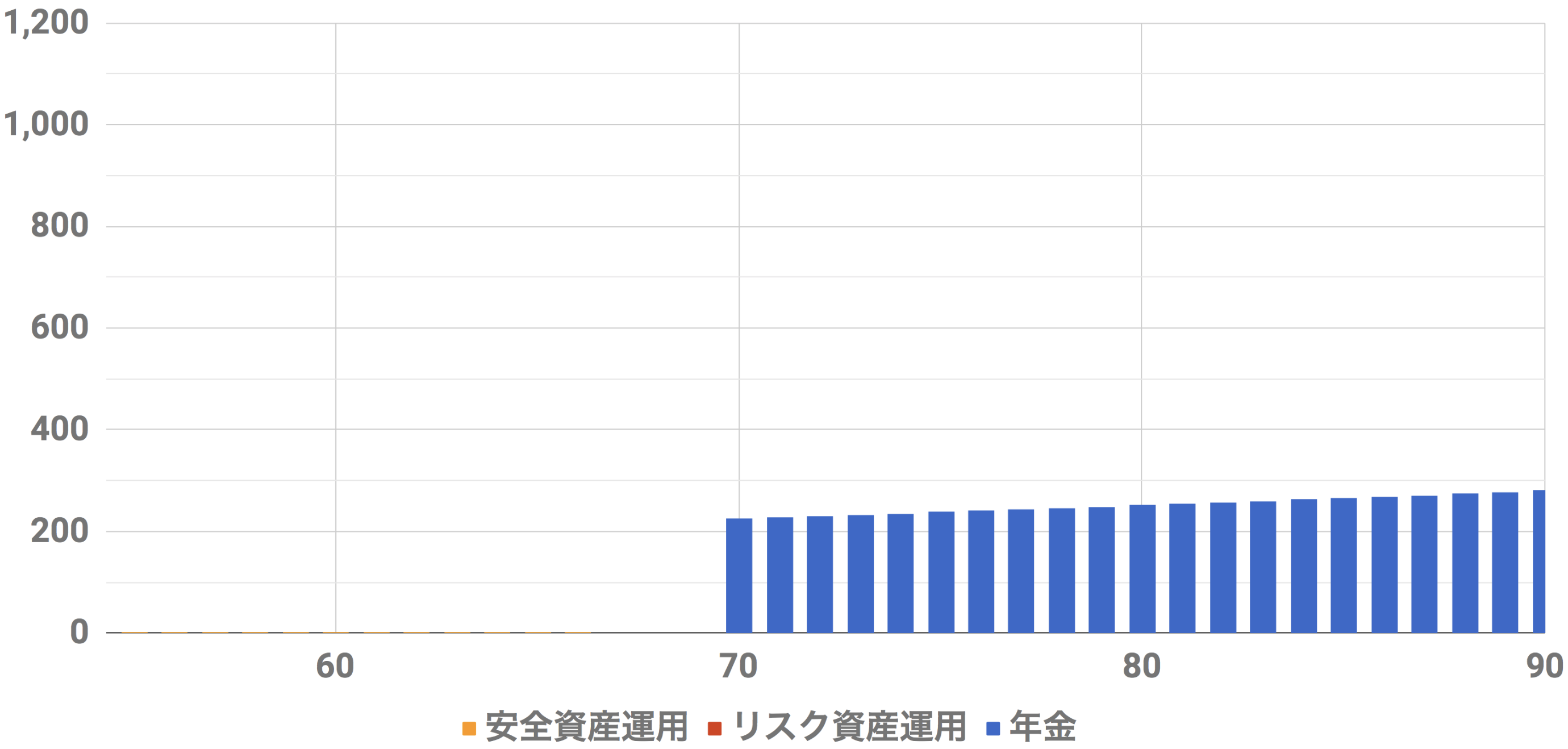

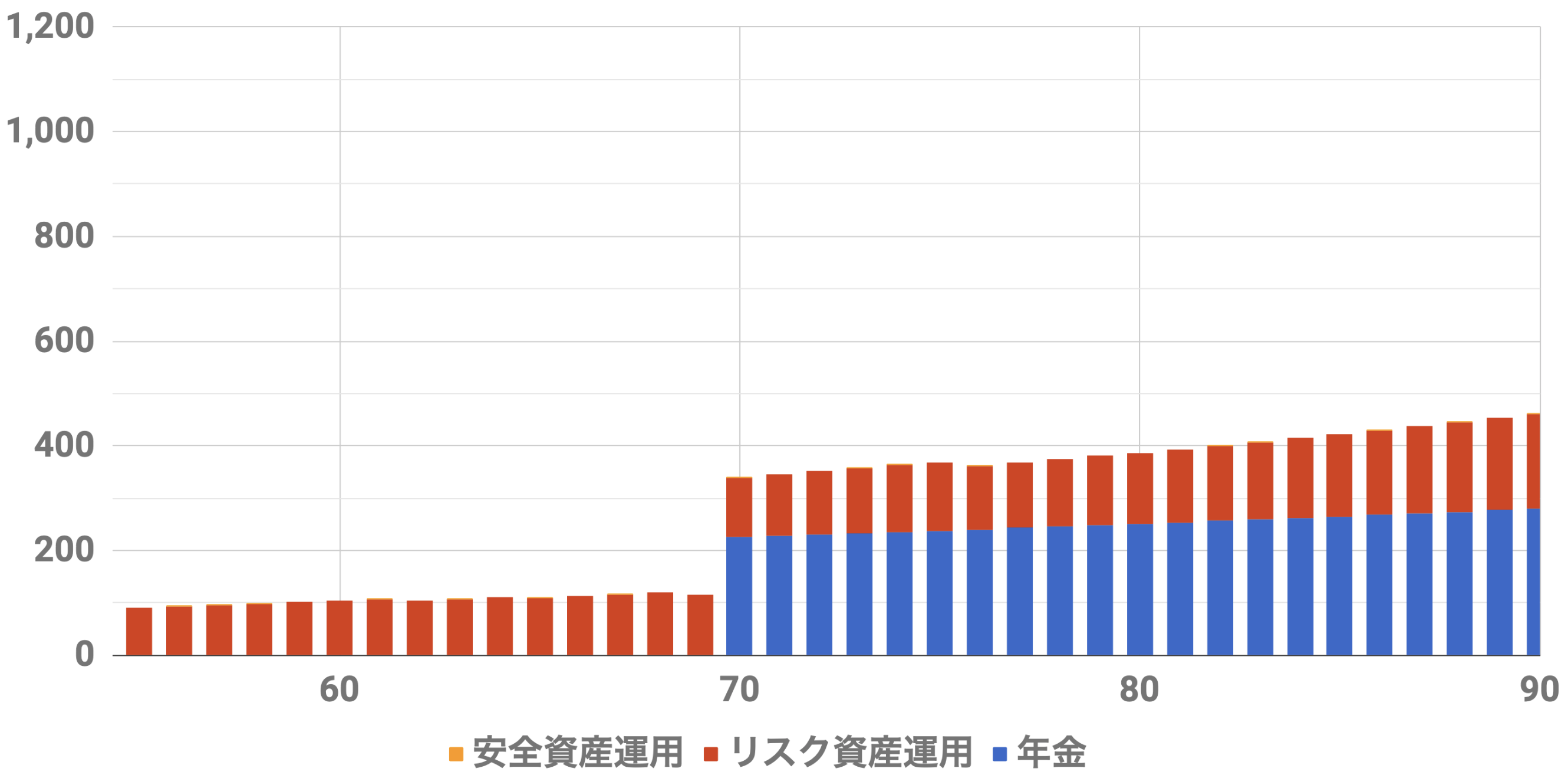

【収入推移】

年金受給までほとんど収入がありません

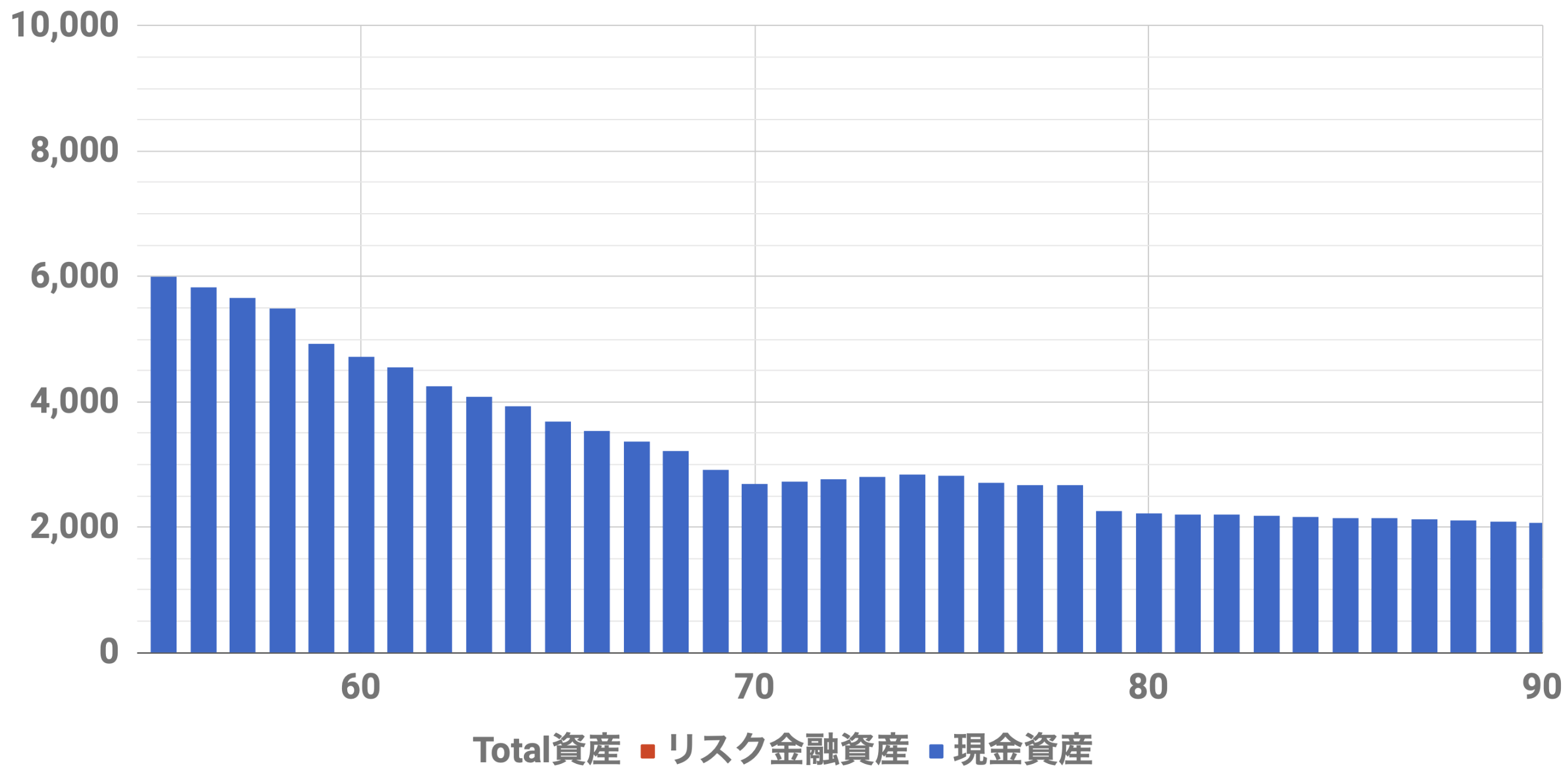

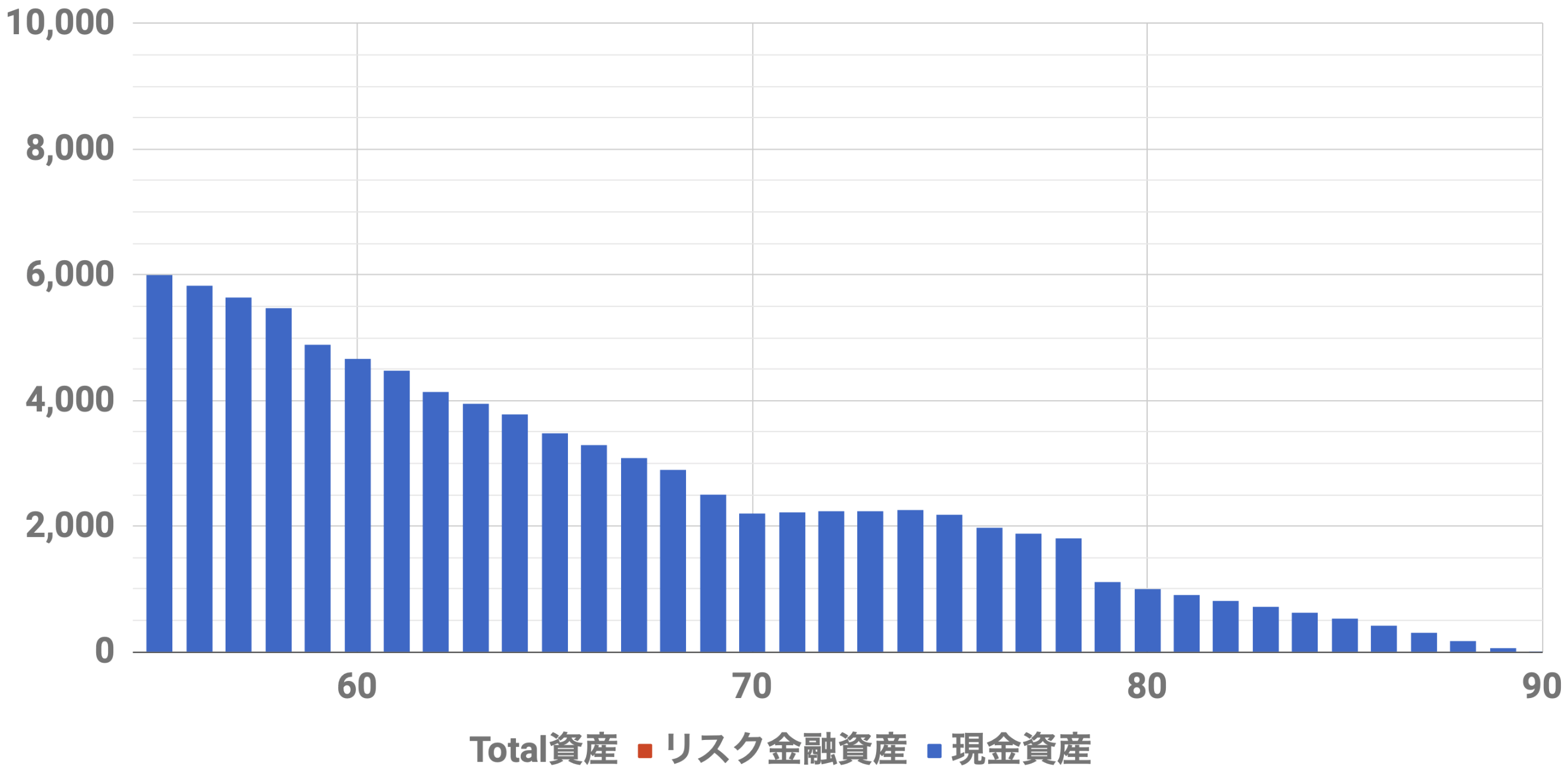

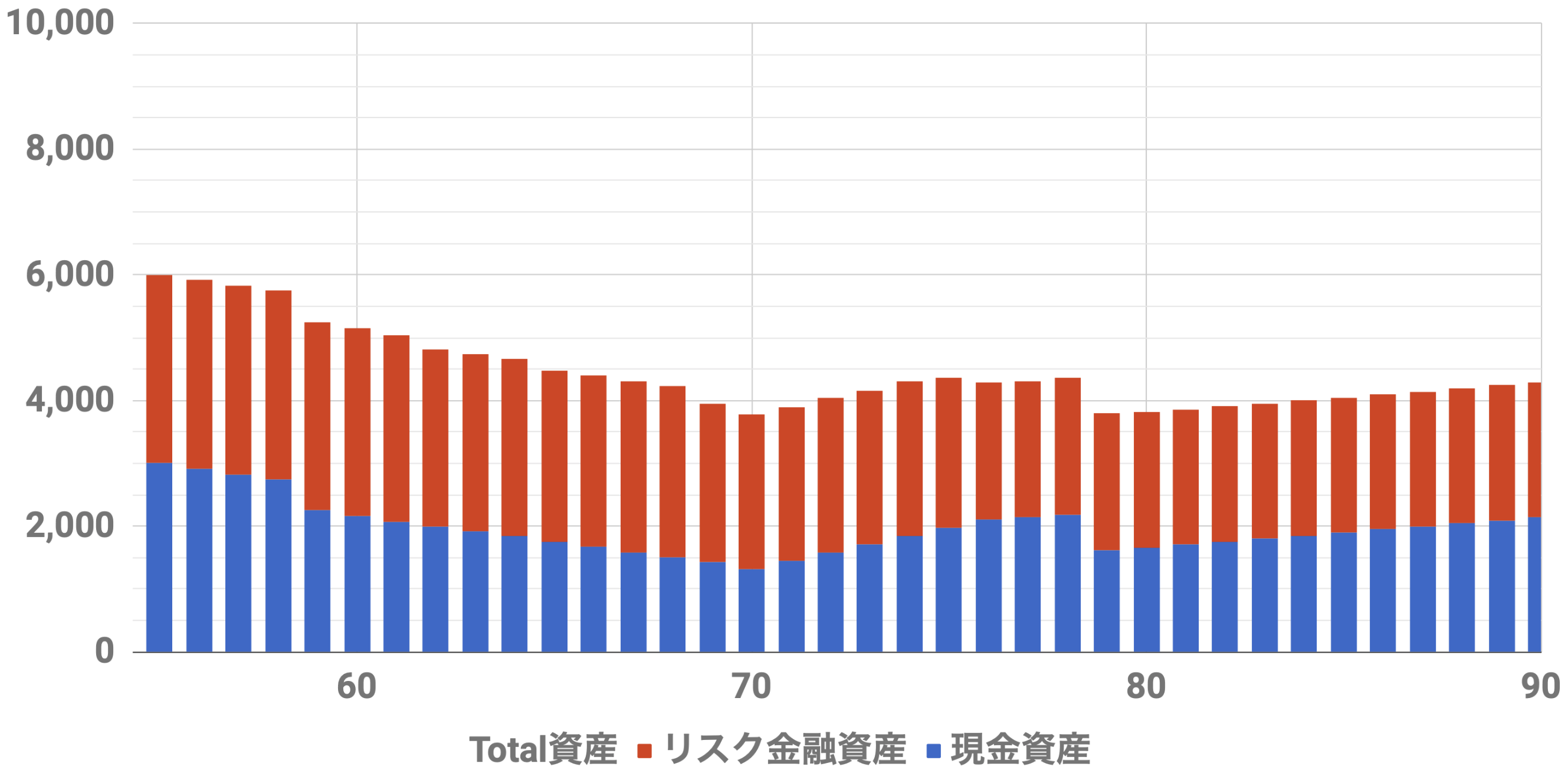

【資産推移】

90歳の時に約2,000万円ほど残っています

シミュレーション(インフレ率2%)

次は、インフレを考慮して資産シミュレーションをしてみます

インフレ率は日銀が目標と掲げている2%とします

シミュレーション(インフレ率2%,安全資産運用,150万/年)

安全資産運用:6000万 安全資産運用率:0.05% インフレ率:2% マクロ経済スライド:0.9% 生活LEVEL:LEVEL3(150万/年)

【支出推移】

インフレを設定すると生活費がグングン上がっていきますね

【収入推移】

年金もインフレに連動して増えていきますが、マクロ経済スライドでその上昇率は抑えられています

【資産推移】

インフレを考慮しない時には約2000万円余っていた資産も、89歳には底をついてしまいました

ただし、少し節約を意識すれば、90歳までやっていけそうです

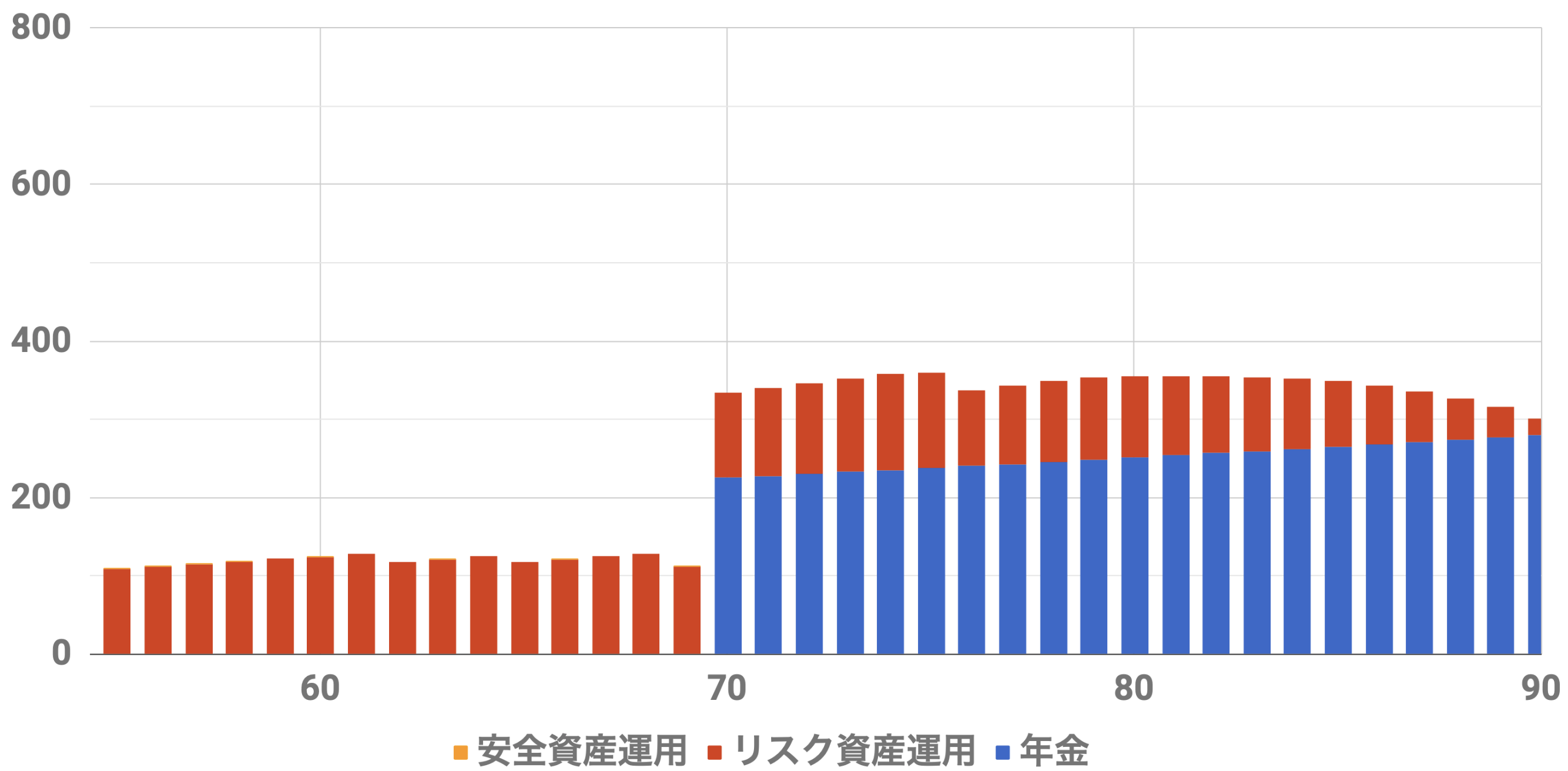

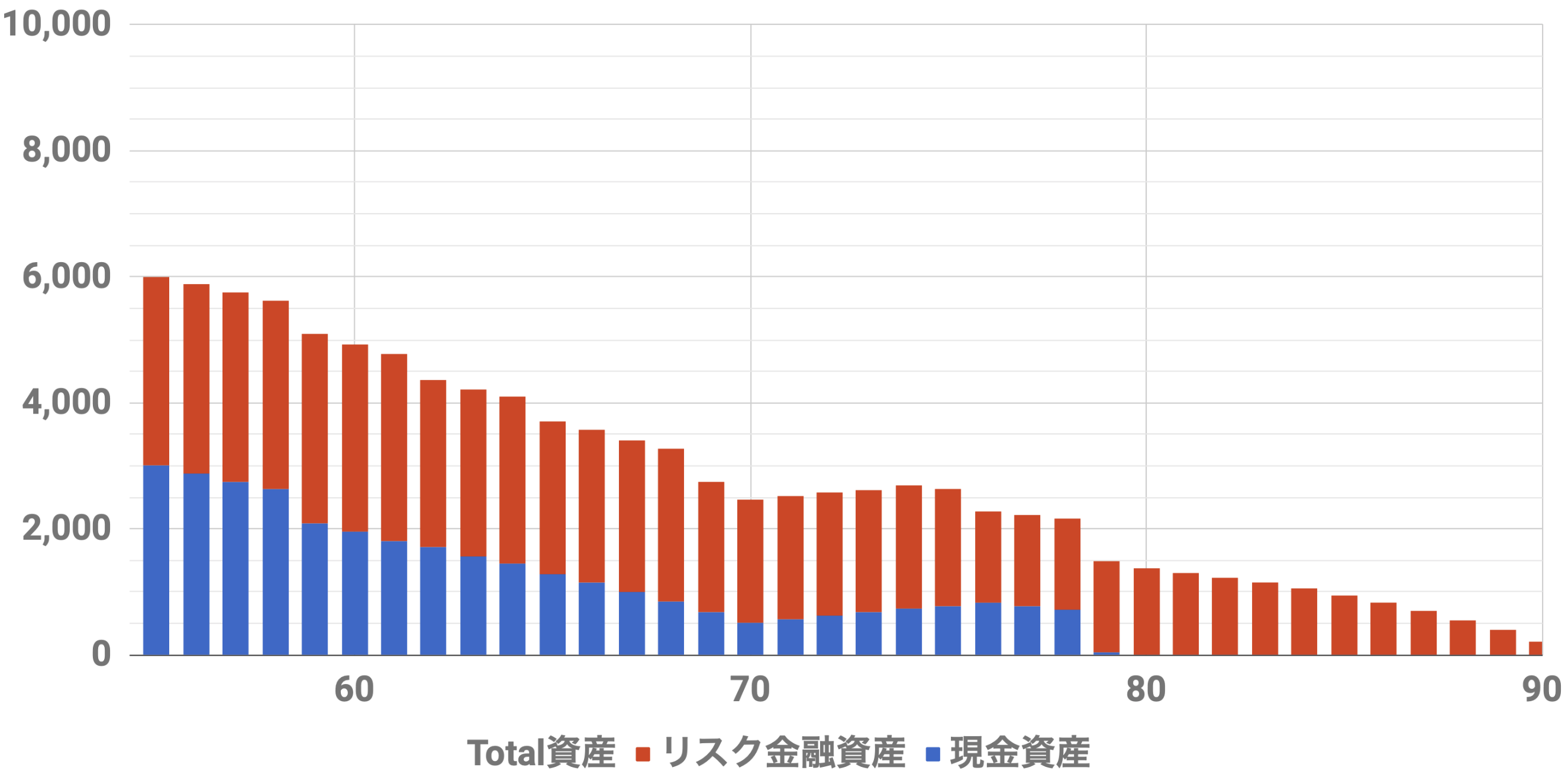

シミュレーション(インフレ率2%,リスク資産運用,150万/年)

リスク資産無しでは少し足りなかったので、リスク資産運用を取り入れるとどうなるか検討しました

安全資金:3000万 リスク資金:3000万 安全資産運用率:0.05% リスク資産運用率:3.0% 配当金増配率:3.0% インフレ率:2% マクロ経済スライド:0.9% 生活LEVEL:LEVEL3(150万/年)

【支出推移】

【収入推移】

順調に収入が増えていっています。配当利率と配当金増配が効いています

【資産推移】

90歳時点で4000万以上の資産が残りました

もう一段階上の生活でも何とかなりそうですね

シミュレーション(インフレ率2%,リスク資産運用,200万/年)

もう一段階上の生活でシミュレーションしてみます

安全資金:3000万

リスク資金:3000万

安全資産運用率:0.05%

リスク資産運用率:3.6%

配当金増配率:3.0%

インフレ率:2%

マクロ経済スライド:0.9%

生活LEVEL:LEVEL4(200万/年)

【支出推移】

高支出+インフレの組み合わせで、支出がうなぎ登りになっています

【収入推移】

【資産推移】

リスク運用利率3%では足りず3.6%必要という結果となりましたが、支出を150万〜200万の間でうまくコントロールできれば問題ないレベルかと思います

200万あれば、基本生活費150万+50万(旅費など)として使えるので、かなり余裕が生まれそうです

まとめ

アーリーリタイア 資金:6000万、リタイア年齢:55歳で資金シミュレーションを行いました。

【インフレ率0%】

150万/年の生活費でリタイア可能

【インフレ率2%】

150万/年の生活費でリタイア可能(ギリアウトだけどコントロール範囲内)

150万/年の生活費+リスク資産運用(配当利率3.0%,連続増配率3.0%)でリタイア可能

200万/年の生活費+リスク資産運用(配当利率3.6%,連続増配率3.0%)でリタイア可能

リタイア 年齢を遅らせると、

年金支給までの期間が短くなる+年金支給額が増える

の相乗効果で、必要資金がだいぶ少なくなります。資金構築も期間が長いので有利です

実際55歳であれば、働いて資産を構築する上でも30年以上をかけることができるので本気でやれば実現の可能性は高そうです

また55歳というのは、年金支給までそれなりに期間が短いのでインフレが発生しても計算がブレにくいですし、セミリタイア組もアーリーリタイアへ移行していくタイミングにもなると思いますので、今後も55歳シミュレーションの精度UPをはかっていきます

それでは、また。

Chiritsumo

※投資、リタイアは自己責任で!

コメント